Pokud si chcete poslechnout rozšířenou verzi Aktualit z finančních trhů, kterou jsme točili pro náš Investiční podcast: Cesta rentiéra, můžete si ji poslechnout na SoundCloud: Investiční výhledy C&P | květen 2023 nebo na youtube: Investiční výhledy C&P | květen 2023.

Textový přepis videa

Jiří: Vítám vás u dalšího dílu našich Aktualit z finančních trhů, tentokrát budeme hodnotit měsíc duben. Moje jméno je Jiří Cimpel a spolu se mnou tady bude jako vždy analytik a partner ve firmě Dan Majstorović. Ahoj, Dane.

Dan: Ahoj, Jirko. Dobrý den.

Jiří: Dnes se s Danem podíváme samozřejmě na to, jak se vyvíjel finanční trh za poslední měsíc i od začátku roku, a podíváme se i na to, jak velké je v dnešní době bankovní riziko. To znamená, hrozí nám nějaké větší pády bankovních domů? Podíváme se i na to, jak můžete pomocí portfolio managementu snižovat rizikovost svých investic.

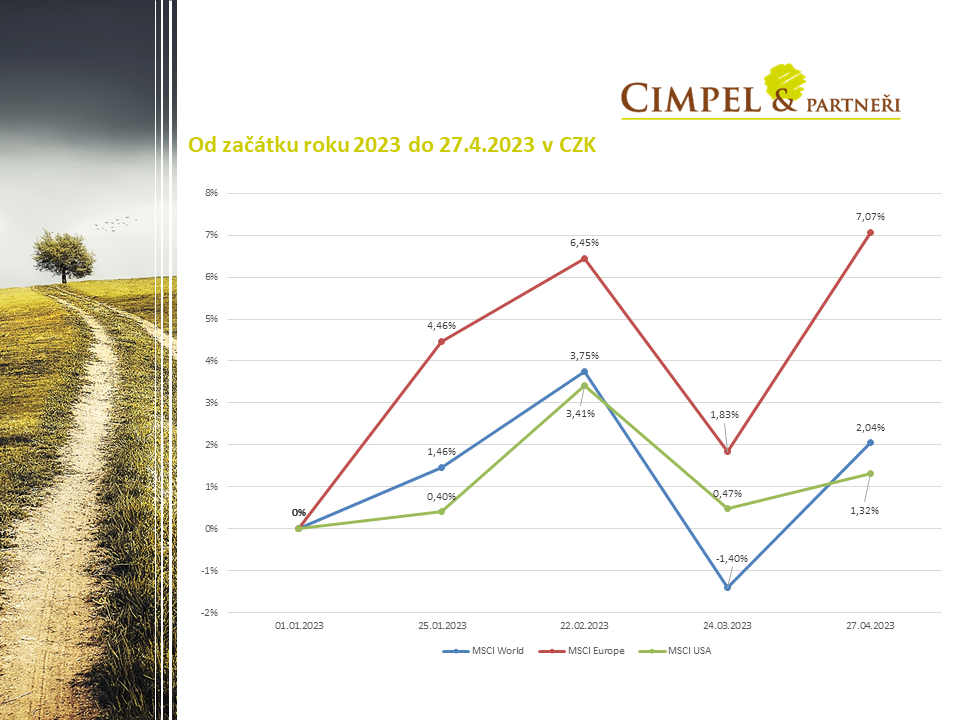

Dan: Pojďme se podívat na vývoj od začátku letošního roku. Vidíme, že pořád poměrně výrazně vyhrává Evropa. Evropský index je výrazně nad světovým i tím americkým. Čím je to dané? Myslím si, že velkou roli v tom hraje uklidnění situace kolem energií, cen plynu a tak podobně. To je řekněme nějaký pozitivní výhled. Ačkoliv třeba z pohledu úrokových sazeb se zdá, že trhy sledují spíš Ameriku a to, že by se v americké části mohlo začít zvolňovat spíš než v té evropské. I přesto Evropa táhne víc. Takže uvidíme, jak to bude vypadat v následujících měsících. Nicméně pokud nechceme spoléhat ani na jeden z těchto regionů, můžeme v rámci diverzifikace držet světový index a participovat na obou těchto výkonnostech.

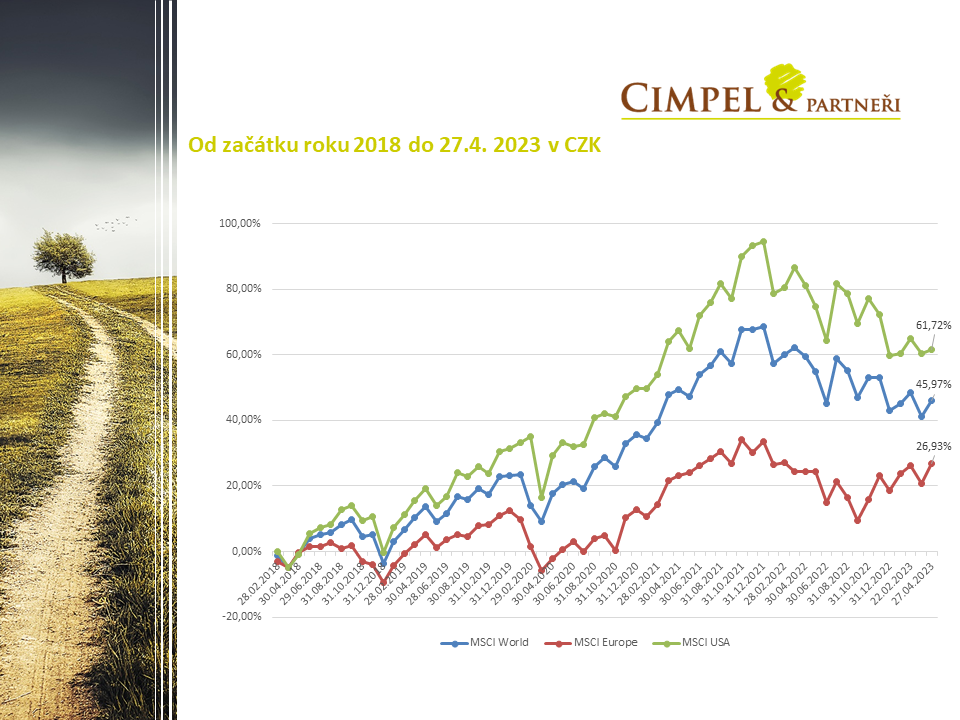

Jiří: Když se podíváme na trhy v trochu delším horizontu, můžeme vidět, že ta vlna není zase tak dramatická, jako jsme viděli v loňském roce. Ten pokles není úplně pokles, který bychom nazvali krizovým. Je to spíš delší táhlá korekce, ale samozřejmě i dlouhá korekce je výrazně emočně náročná pro každého investora. Každopádně můžeme vidět, že na globálních akciích (modrá čára uprostřed) jsme od roku 2018 na úrovni kolem plus 45 %, což odpovídá dlouhodobému průměrnému akciovému výnosu.

Dan: Pokud se podíváme na širší škálu jednotlivých aktiv nejenom na akcie, ale i na dluhopisy a zlato, vidíme, že zlato se teď postupně kříží s akciemi. Je to dáno nejistotou toho, jestli se bude zvolňovat, nebude zvolňovat… Přichází rétorika, že se bude utahovat, přišly i problémy s bankami, tím pádem trhy otočily svůj pohled na věc. Začalo se mluvit o tom, že už se asi nebude zpřísňovat. Samozřejmě to působí různě jak na zlato, tak na akcie, a proto se tam mezi sebou tak protínají a prolínají.

Co dostává velký záběr díky právě drahému financování, díky vysokým úrokovým sazbám – a že už je tu nějakou chvíli máme – je nemovitostní sektor (červená čára), který je od roku 2018 na 7,5 %.

Dluhopisy, které si myslím, že zažívají pro ně specifické období, kdy se jim vrátí jejich funkčnost, se pohybují někde kolem 0 %. Je to ten široký index na inflaci navázaných dluhopisů s krátkou, střední i dlouhou splatností. Můžeme vidět celkem hodně rozevřené nůžky mezi akciemi a dluhopisy, ale tak to v podstatě má být.

Jiří: Mimochodem je, myslím si, docela zajímavé doplnit, že se díváme na dluhopisy s krátkou dobou splatnosti. Kdybychom v tom grafu měli zařazené dluhopisy s dlouhou dobou splatnosti, které my právě z těchto důvodů v portfoliích už dlouhou dobu nepoužíváme a čekáme na období, kdy se trh a úrokové sazby překlopí přes maximum a budou mít tendenci spíš klesat než růst, tak tam bychom viděli sešup mnohem větší. Je to tak, Dane?

Dan: Je to tak. Samozřejmě čím delší splatnost, čím delší dluhopisy jsou, tím citlivěji a výrazněji reagují na vývoj úrokových sazeb, který byl teď významný. Ty dlouhé, třeba dvacetileté státní dluhopisy utrpěly významně.

Jiří: Na druhou stranu, až se trh začne obracet, budou to právě tyto dlouhé dluhopisy, které v období, kdy úrokové sazby začnou klesat, budou tím pomyslným vítězem na dluhopisovém trhu.

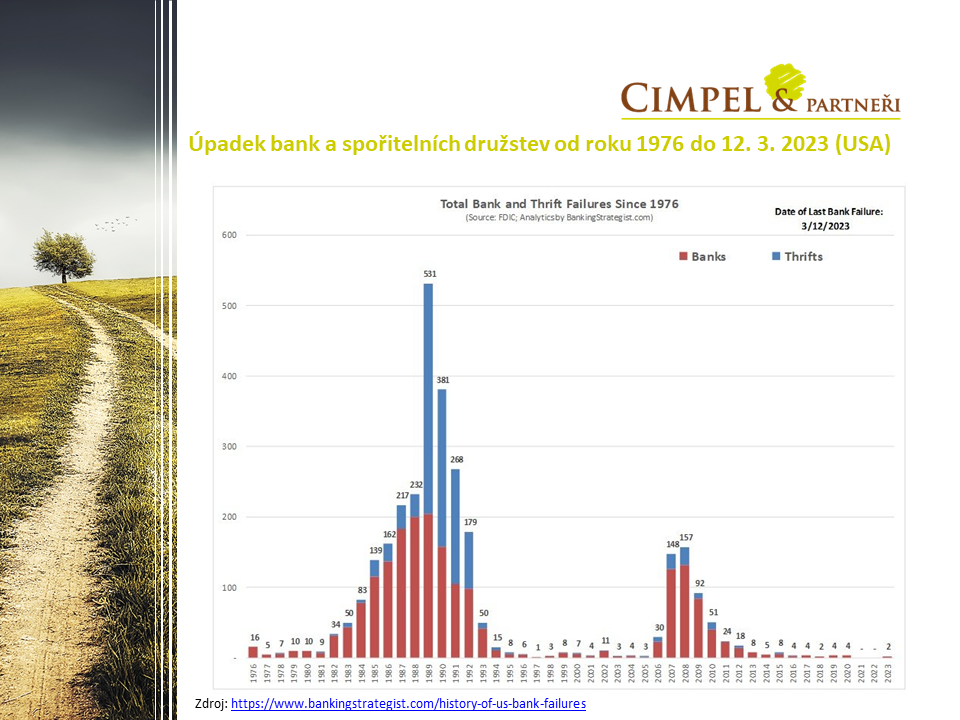

Jiří: Tady jsme si připravili jeden hezký obrázek, který ukazuje, jak padaly banky nebo záložny ve Spojených státech. Můžeme tam vidět vlastně dva velké kopce, jeden byl v minulém století a ten druhý byl v období, které si asi všichni pamatujeme, a to byly roky 2007, 2008, 2009 a 2010. Na tomto obrázku je na první pohled patrné, že vlna krachů bank byla dramaticky nižší v roce 2008, než tomu bylo v té krizi předchozí. Dá se očekávat, že i v dalším případném krizovém období – a teď uvažujme hypoteticky – pokud by nastala situace, která by vytvořila tlak na banky a banky, by krachovaly víc než normálně, bylo by množství krachů výrazně nižší, než tomu bylo v minulosti. To jednoznačně svědčí a hraje do karet centrálním bankám, které stojí za postupně se zvyšující regulací a dohledem nad bankovním systémem a které nad ním drží ochrannou ruku a tím chrání v koncovém spektru spotřebitele, aby o peníze zbytečně nepřicházeli.

Tohle je Amerika, kdybychom se dívali na Českou republiku, tam bychom viděli vlnu v devadesátých letech, ale od té doby bylo bankovních pádů velmi, velmi málo. Tímto samozřejmě nechceme vyvolat žádnou paniku. Naopak chceme zklidnit veškeré obavy, které by mohly ohledně stability bankovního systému být. Myslím si, že v dnešní době speciálně v České republice se nemusíte bát mít peníze uložené na bankovních vkladech. Nemusíte se toho bát z pohledu kreditního rizika, teď nebudu hodnotit, že ty peníze i přes těch 6 % úroků pořád ztrácí oproti inflaci.

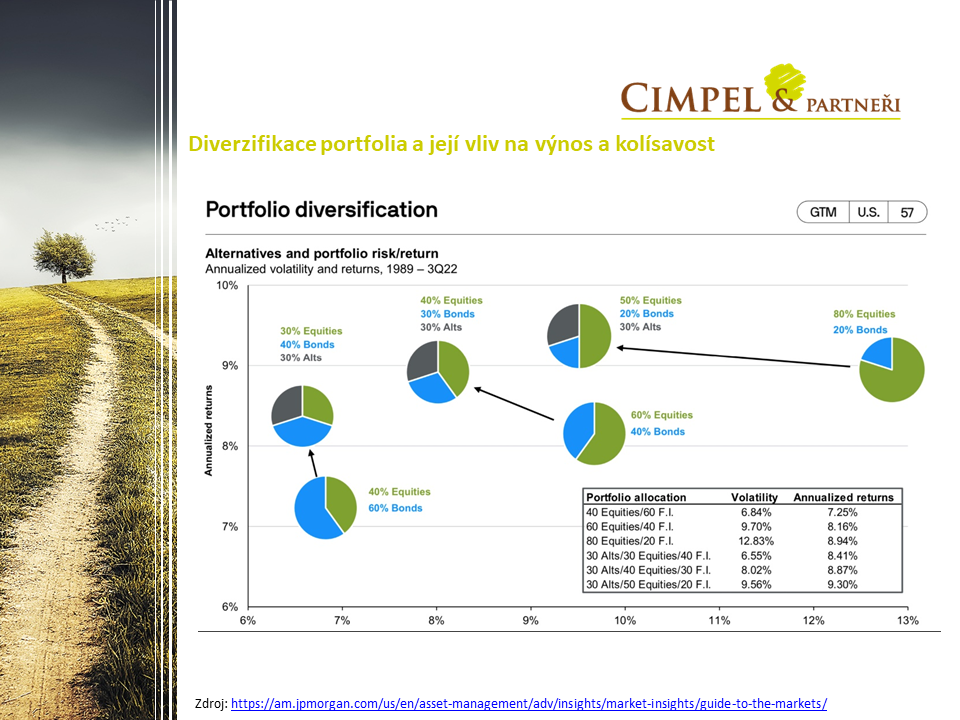

Dan: Pokud se bavíme o bankovních vkladech, můžeme se podívat i do širšího kontextu a to je tento obrázek. Není to vlastně nic komplikovaného, je to jenom ukázka toho, když různě míchám různé třídy aktiv. Tady jsou konkrétně zmíněné akcie, dluhopisy a alternativní investice v podobě nějakých hedgeových fondů, což jsou hodně rizikové akcie. Levá svislá osa ukazuje, jak velký můžete generovat výnos. Spodní vodorovná osa ukazuje, jak velkou kolísavost musíte podstoupit, abyste daný výnos dosáhli. Je krásně vidět, že čím víc přidávám akcií, tím víc se mi zvyšuje kolísavost a zároveň i výnos. Pokud se ale podíváme čistě jenom na převážené akcie a dluhopisy, vidíme, že se na nachází hodně vpravo. To znamená, je tam velká kolísavost a omezený výnos a v tuhle chvíli je lepší třeba více diverzifikovat. To znamená podívat se na ten bod trochu víc vlevo, zhruba uprostřed, kde mám menší kolísavost a ještě o kousek vyšší výnos díky tomu, že mám namíchaná různá aktiva. A to je ten portfolio management, to je ta diverzifikace. V některých situacích vám víc pomůže dluhopis, v jiných akcie a jindy zase jiné aktivum. Pokud budete využívat vhodně namíchanou alokaci, může vám to pomoci jak výnosem, tak sníženou kolísavostí a ušetříte si tím trošku své nervy.

Jiří: A o to jde! To je dnes z naší strany všechno. Děkujeme za pozornost a budeme se s Danem těšit zase u dalších Aktualit nejpozději za měsíc na viděnou.

Dan: Na viděnou.