Pokud byste chtěli namísto našeho souhrnného zpravodajství i rozšířenou verzi aktualit z finančních trhů (konkrétně 60 minut), kterou jsme točili pro náš podcast Cesta rentiéra, můžete se podívat sem: https://youtu.be/Vn3cJUEiHKU

Textový přepis

Jiří: Dobrý den, vítám vás u dalších aktualit z finančních trhů, tentokrát za měsíc duben. Moje jméno je Jiří Cimpel a dneska tady se mnou bude společník firmy a analytik Dan Majstorović. Zdravím tě Dane.

Dan: Ahoj, Jirko, dobrý den.

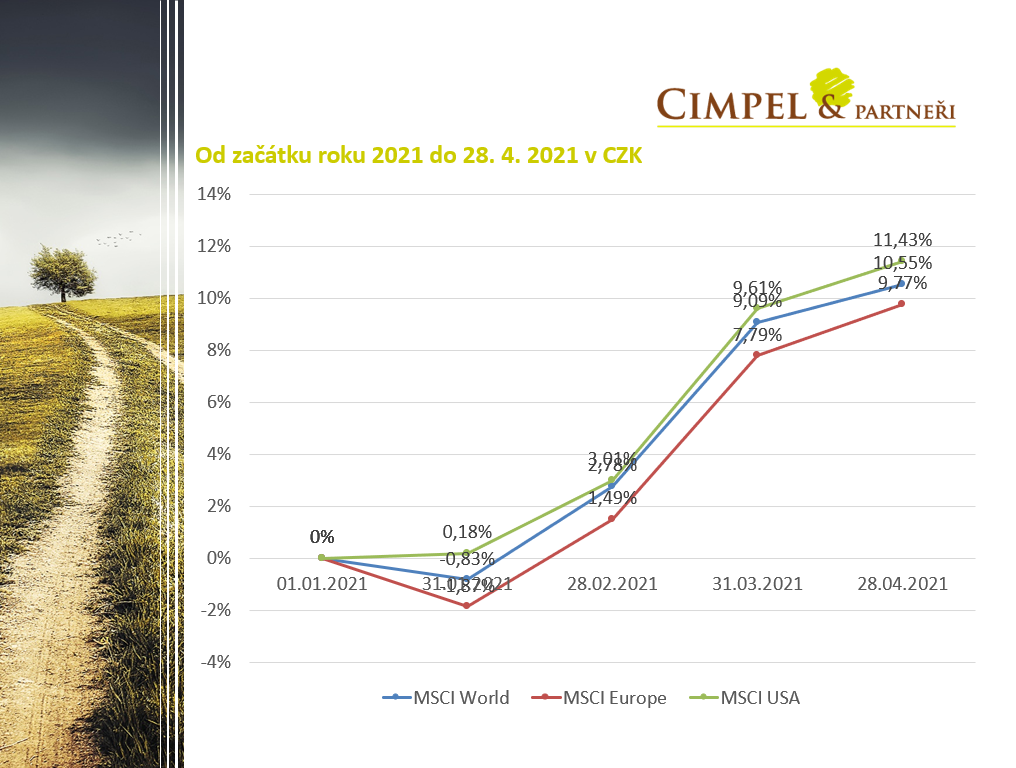

Jiří: Tak, jak se dařilo finančním trhům od začátku letošního roku až do dneška. Můžeme vidět, že tvar toho vývoje je skoro takový sud, tzn. že tam byl velký strmý růst v měsíci březnu, následně v dubnu trošku zpomalil. To, co ale můžeme vidět oproti loňskému roku, je, že ty akcie rostou relativně svorně nejenom v Americe ale i v Evropě. Takže vlastně skutečně vidíme od začátku roku růsty v řádu 10 % na veškerých indexech. A jak to vypadá v delším horizontu, Dane?

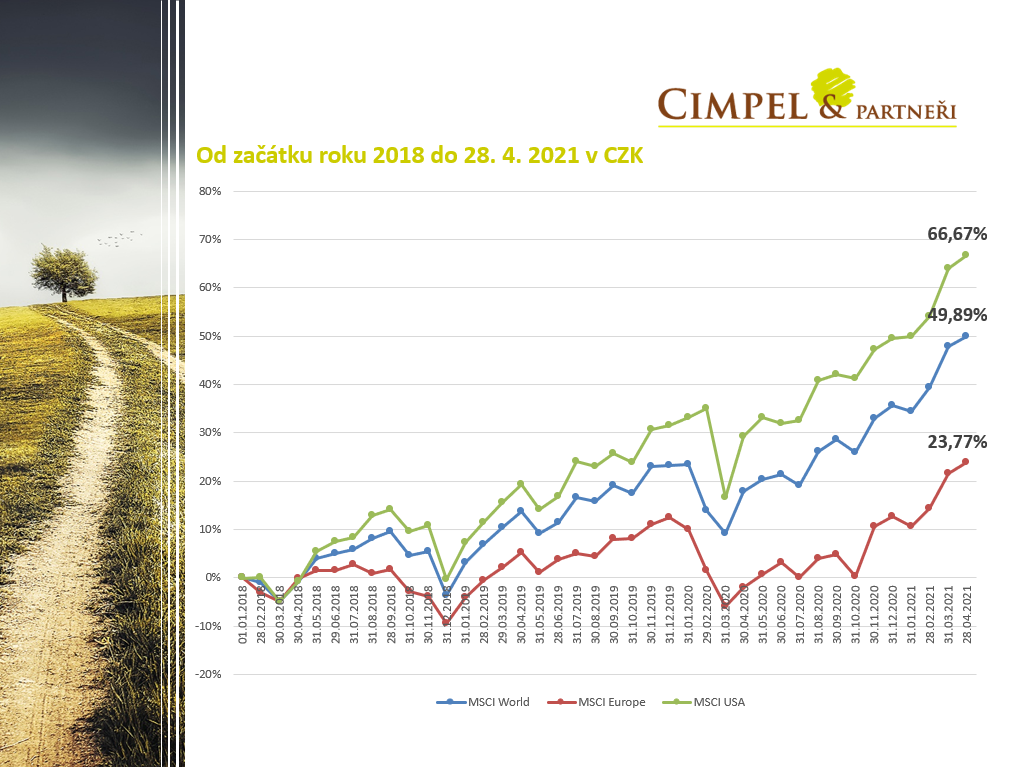

Dan: Když se na to podíváme v delším horizontu, tak vidíme všechny ty akciové indexy, které sledujeme, plusové, tzn. americký v té vedoucí pozici necelých 67 % , téměř 50 % světový index a evropský index se konečně vyhrabal z těch řekněme mizerných čísel taky do mírného plusu. Sice významně zaostává, ale je na skoro 24 % plus, což je na Evropu za posledních několik let poměrně příjemná změna.

Jiří: Co bude dál, Dane?

Dan: Rád bych to věděl, ale myslím, že to, co jsme viděli a ty jsi to sám řekl, že v dubnu se vše trochu zpomalilo. Ten významný spurt, který jsme viděli od začátku roku zpomalil a těch faktorů bude několik. Jednak indexy do sebe už započítaly ten optimismus toho, že výsledky za 1. kvartální sezónu firem byly poměrně pozitivní, vakcinace probíhá relativně ve velkém, ať už v Americe, tak i v Evropě. A na druhou stranu přišli potom i další indikátory, například problémová situace v Indii, kterou jsme viděli v posledních týdnech a také informace o tom, že Biden v Americe se snaží navyšovat daně. Tzn. je tam tlak na zvýšení daní, ať už z kapitálových zisků, která bude téměř 40 %, jestli se odsouhlasí, tak je snaha i o zdanění zisků firem, což ekonomiku může brzdit, ale příliv peněz je to stejný.

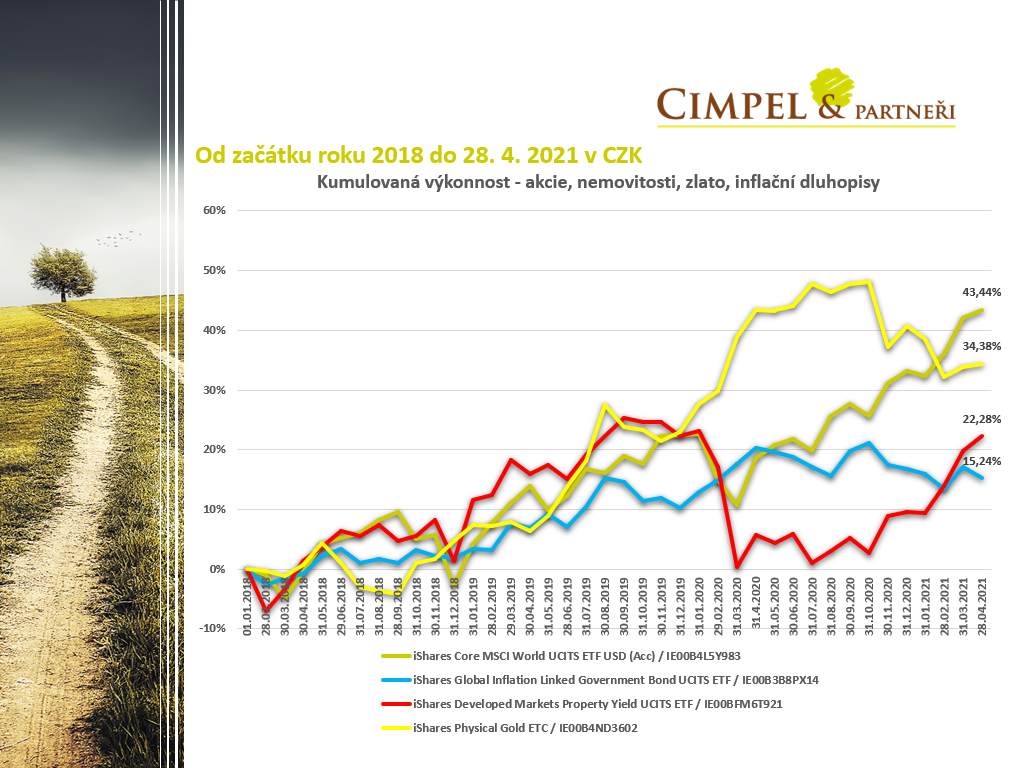

Jiří: Když se podíváme na trhy i z pohledu dalších tříd aktiv, můžeme vidět, že zlato vyklesalo, vypadá to, že ten pokles už se zastavil. Na druhou stranu je dobrý říci, že ten pokles zlata v podstatě byl návrat do nějakých normálních hodnot, protože pořád je zlato výš, než bylo vloni před začátkem lockdownů a před začátkem těch poklesů a asi je v hodnotách, kde by mohlo být, pokud by žádný lockdown nebo COVID nepřišel.

Podobně je to i s akciemi. Můžeme vidět, že akcie vyrostly a jsou ze všech těch 4 sledovaných aktiv na nejvyšších hodnotách. Ale zase můžeme uvažovat nad tím, že by pravděpodobně byly v téhle hodnotě i kdyby nepřišel lockdown. Zatím to vypadá, že ten spurt, který máme za sebou, vedl primárně k návratu akcií do těch původních hodnot, na kterých by se nacházely pokud by nenastala žádná mimořádná opatření. Můžeme také vidět, že nemovitostní akcie pokračují v růstu a u dluhopisů vzhledem k tomu, jaká je situace na trzích, zatím vidíme mírnou stagnaci.

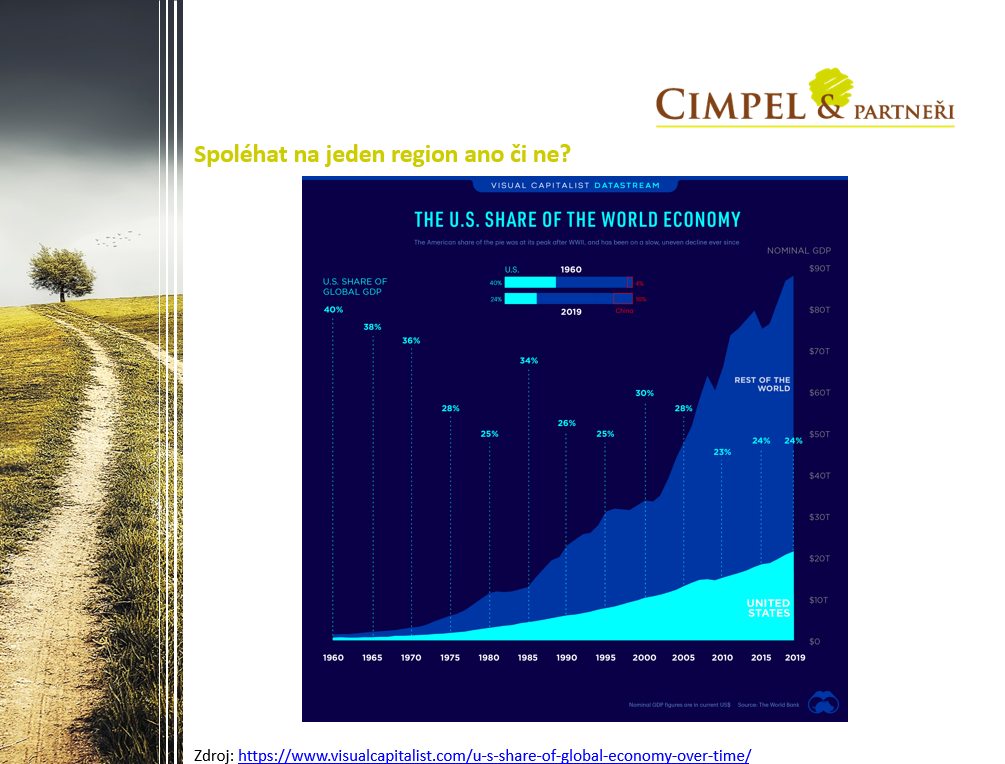

Dan: To, co mě ještě zaujalo, byla vizualizace od VisualCapitalist. To z toho důvodu, že jsem s klientkou řešil její skladbu portfolia, kde měla fond na ETF S&P 500, což samo o sobě je fajn, ale spoléhá v podstatě na ten region Ameriky a mě na té vizualizaci, co máme před sebou, zaujalo, že někdy v tom poválečném období měla Amerika procentuální podíl na celkovém světovém HDP 40 %. Když se podíváme s postupem času, někdy k roku 2019, tak ten podíl už je v uvozovkách jenom 24 % . To znamená, že i ty ostatní rozvojový země získávají na síle, rozvíjejí se a tím pádem spoléhat jenom na Ameriku jako stěžejní bod, nemusí dlouhodobě být ta správná cesta. Proto doporučujeme regionální rozložení, zaměřovat se na ten globální trh a nespoléhat jenom na tu Ameriku.

Jiří: Jak se říká, nikdy nedávejte všechny vejce do jednoho košíku.

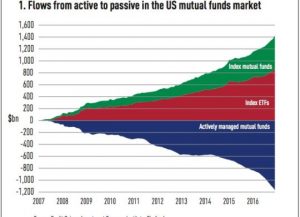

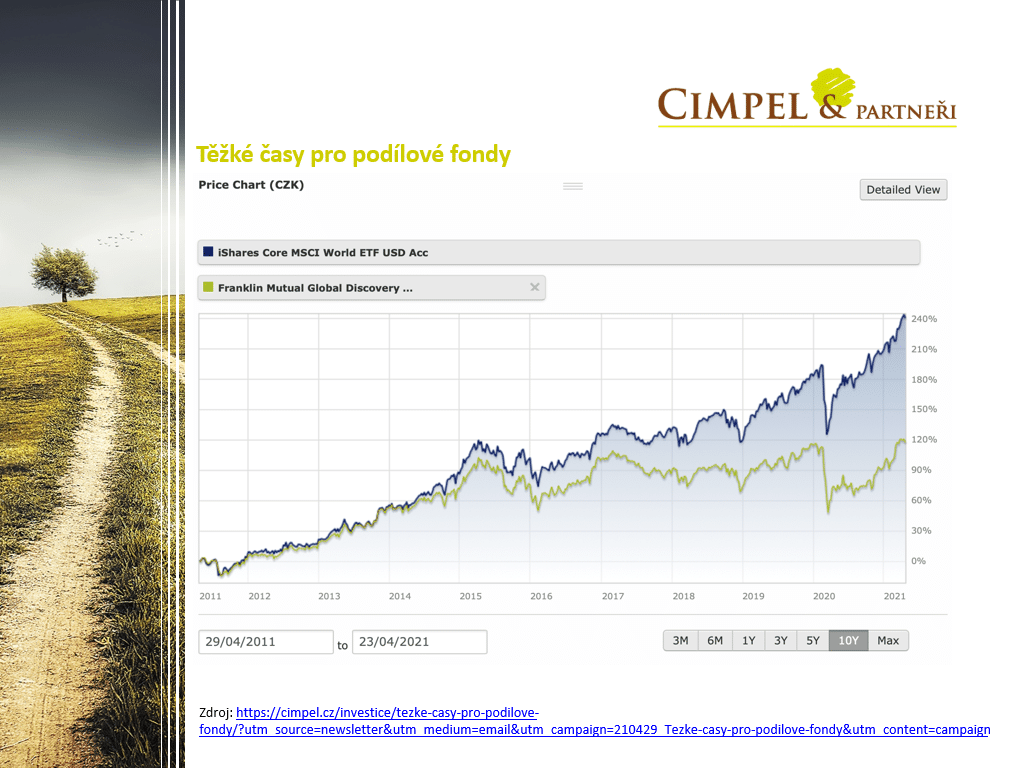

Jiří: Já jsem si vybral článek z našeho blogu, který vyšel minulý týden, kde jsem psal o tom, že podílové fondy a aktivní portfolio manažeři mají za sebou těžký časy a myslím, že to krásně vystihuje ten obrázek, který vidíte, kde je vidět výnos dvou fondů. Ten spodní zelený fond aktivní, je to fond od Franklin Templeton – Mutual Global Discovery – je to fond na globální akcie. Nad ním ta modrá čára je ETF fond investující do MSCI World, což je těch 1700 největších firem na světě.

A můžeme vidět, že za posledních 10 let přinesl ten indexový fond dvojnásobné zhodnocení nad tím aktivním portfolio manažerem, nad tím Franklinem. A co beru ještě jako větší problém, je to, že za posledních 5 let ten Franklin nepřinesl prakticky žádné zhodnocení, můžete vidět, že je prakticky na hodnotě, na které byl před pěti lety, a to pro investory rozhodně není dobrá zpráva. Pro nás osobně to bylo zklamání, protože jsme Templeton rádi historicky využívali, ale už před dvěma a půl lety jsme začali jeho pozice uzavírat, protože skutečně někde se stala chyba, někde zaspali.

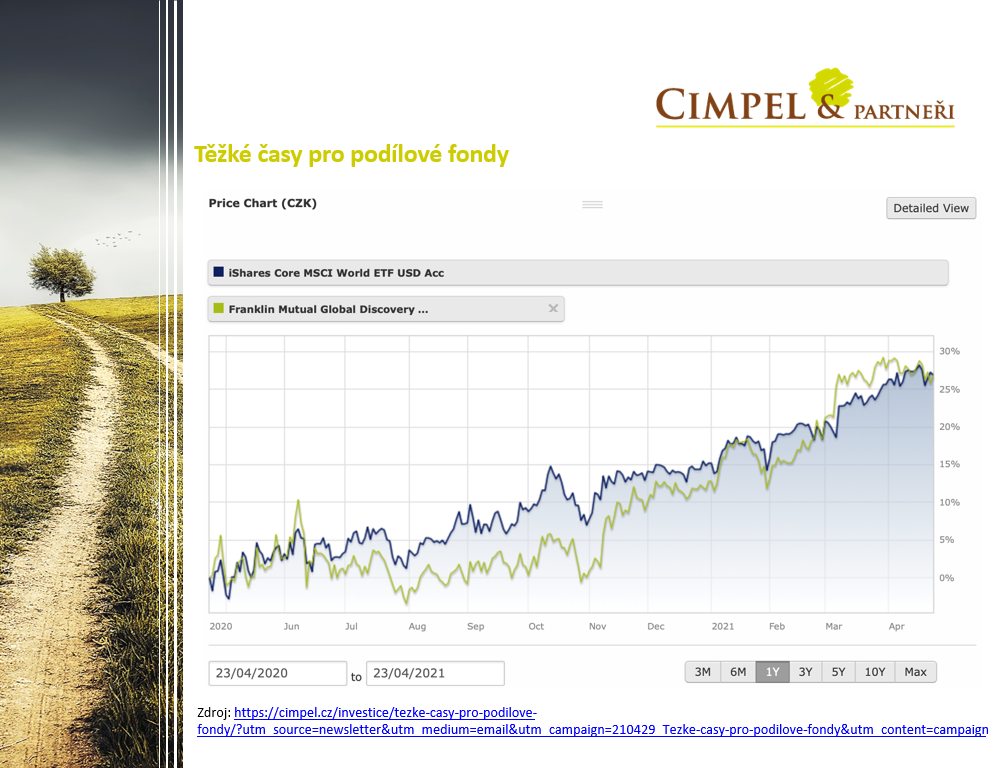

Jiří: A možná pro zajímavost ukážu, že kdybychom se dívali na 12 měsíců zpátky, tak i ten aktivní správce, ten Franklin Templeton vlastně dokázal udržet krok s růstem trhu, ale problém je, že nedokázal správně odhadnout načasování. Když se podíváte ještě zpátky na předchozí obrázek, můžete vidět, že v tom poklesu on s největší pravidelností prodával svoje pozice, prodával akcie se ztrátou a začal nastupovat příliš pozdě. Proto můžeme vidět, že od dubna (tzn. 12 měsíců zpátky) do dneška je na stejných hodnotách, ale někde v okamžiku mezi dubnem a únorem, kdy začaly trhy klesat, udělal zásadní strategickou chybu, která v konečném výsledku investorům způsobila, že se teprve teď dostali zpátky na svoje maxima a tím pádem vlastně realizovali ztrátu ušlé příležitosti tím, že nebyli nakoupení v tom globálním akciovém indexu a vydělali o to méně.

To je z dnešních aktualit všechno. Díky, že jste se dívali a budeme se těšit zase příští měsíc na viděnou.