Pokud si chcete poslechnout rozšířenou verzi Aktualit z finančních trhů, kterou jsme točili pro náš Investiční podcast: Cesta rentiéra, můžete si ji poslechnout na SoundCloud: Investiční výhledy C&P duben 2024 nebo na youtube: Investiční výhledy C&P duben 2024.

Textový přepis

Jiří: Vítám vás u dubnových Aktualit z finančních trhů. Dnes se podíváme nejenom, jak se trhům dařilo v měsíci březnu, ale podíváme se i na to, co očekáváme od letošního roku, který je rokem volebním, speciálně ve Spojených státech. Podíváme se, co čekáme od akciových trhů a zkusíme odpovědět na otázku, jestli už jsou nebo nejsou akcie na vrcholu a zda ještě mají nebo nemají potenciál dál růst. Moje jméno je Jiří Cimpel a se mnou je tady jako vždy analytik a společník ve firmě Dan Majstorović. Ahoj, Dane.

Dan: Ahoj, Jirko. Dobrý den.

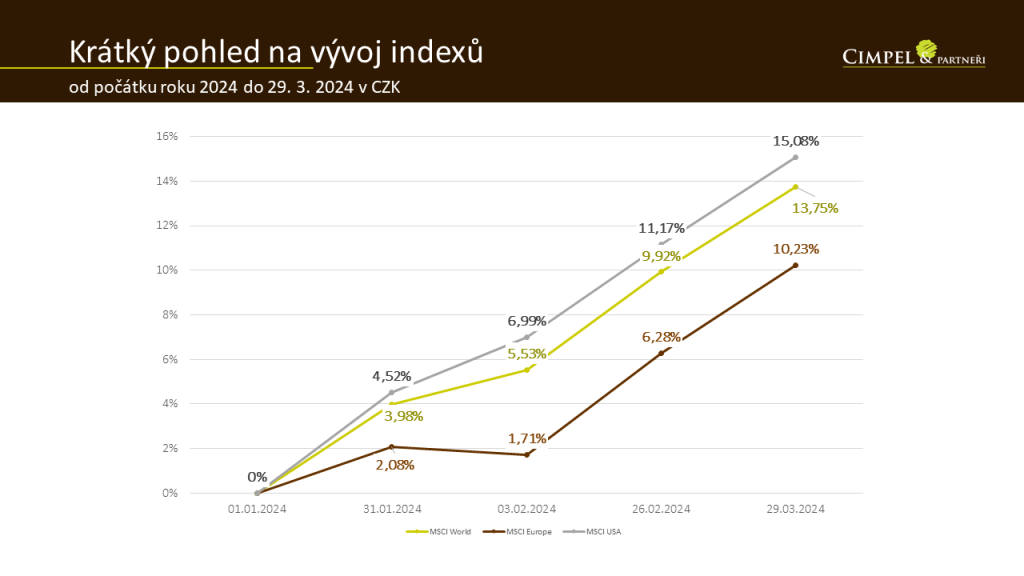

Jiří: Když se podíváme, jak finanční trhy začaly letošní rok a jak vypadal měsíc březen, je to pohled, který si jako investoři samozřejmě přejeme. Trhy rostly. V tomto grafu vidíte růst akciových indexů. Horní index, to znamená Spojené státy americké, byl přes 15 % a i Evropa je na úrovni +10 % od konce loňského roku. Globální mix akcií udělal 13,7 % a můžeme tak říci, že letošní rok navazuje na úspěšnou jízdu finančních trhů z loňského roku.

I investoři s balancovanými portfolii se dostali v prvním kvartále nad svoje maxima, která měli k začátku roku 2022, kdy finanční trhy započaly svou klesající jízdu. Balancovaná portfolia klientů, kteří zainvestovali na vrcholu v prosinci 2021 nebo lednu 2022 jsou teď už nejenom na svém, ale jsou většinou i v atraktivním zisku a velká část ušlého zisku je umazaná. To znamená, že trhy už dokázaly z velké části vykompenzovat ztrátu nejen z poklesu, ale i z toho, co trhy v tomto období nevydělaly. Doufejme, že zbytek doženou v dalších měsících. Průměr výnosů u balancovaných portfolií očekáváme v čistém vyjádření někde na úrovni kolem 7 % ročně.

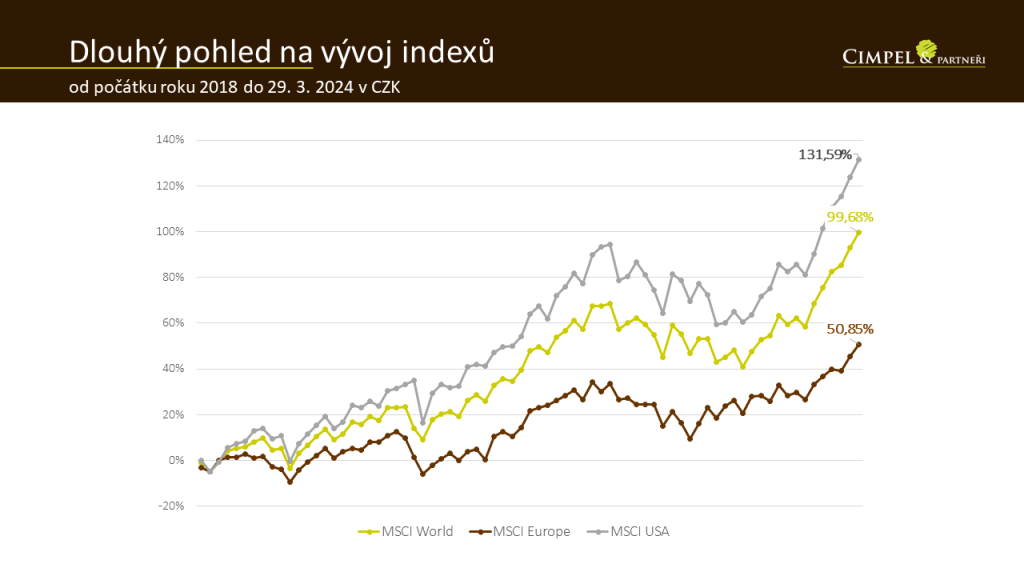

Dan: Zde můžeme krásně vidět, jak je vývoj od začátku roku pozitivní. V dlouhodobém kontextu můžeme říci, že jsme dosáhli nových vrcholů. Pozitivní je pohled třeba na americký akciový index, který je přes 130 % v plusu. To jsou všechno krásná čísla i po tom, co jsme si prošli poměrně kostrbatým obdobím. Když to vezmeme od roku 2018, jak zde můžeme vidět. Ať už to byl covid, ať už to byl rok 2022 a vysoká inflace… bylo to nelehké období a trhy se s tím zvládly poprat.

Pobavíme se za chvilku o tom, jak to vypadá třeba při volebním období, to je další období, které nás čeká. Je dobré si uvědomit, že ono vždy nějaké období bude, vždy nějaké období bylo a tato dlouhodobá křivka ukazuje, že jsou to jen hrbolky. I vývoj od začátku letošního roku, který vypadá velmi strmě, bude jedním z těch zubů. To je potřeba si vždy uvědomit, že některé vysoké strmé růsty a strmé propady, když na ně koukáme v měsíčních vyjádřeních, mohou být pro nás v tu chvíli extrémní, ale když se na ně podíváme s odstupem, můžeme se poměrně uklidnit. Zjistíme, že i po větších propadech přichází růst, který bývá statisticky mnohem delší než propady.

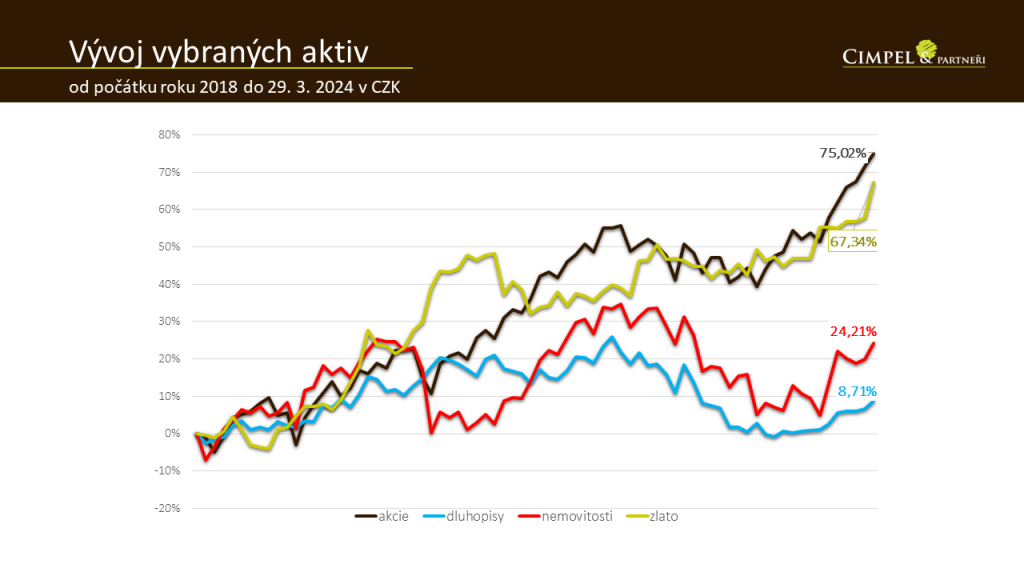

Jiří: Když se podíváme, jak se chovaly různé třídy aktiv, můžeme vidět základní aktiva – akcie na vrchu, to žluté pod nimi je zlato, pak vidíme červené nemovitosti, resp. ceny burzovně obchodovaných nemovitostních společností, a dole dluhopisy. Můžeme vidět, že od roku 2018 je na tom zlato s akciemi velmi podobně. Globální akciový index a cena zlata stojí téměř to samé. Zlato teď reaguje prudce na nějaké politické nejistoty na světovém indexu a zároveň je to možná reakce na inflaci, která ve spojených státech úplně nepolevuje, respektive zatím neklesá k cílové hodnotě 2 %. To samozřejmě vytváří mírnou nejistotu i na úrovni třeba dluhopisů, které dlouhodobě očekávají opačný pohyb úrokových sazeb, tedy, že začnou úrokové sazby klesat. V Čechách už to vidíme několik měsíců, v Americe zatím na ten pohyb vyčkáváme. Trh zatím stále očekává, že v letošním roce dojde třikrát ke snížení sazeb. Zatím se čeká, kdy s tím FED začne. To bude určitě důležitým impulsem i pro dluhopisy a ceny nemovitostí, protože samozřejmě ta červená čára nemovitostních akcií je velmi vázaná na vývoj úrokových sazeb, protože jsou ty nemovitostní společnosti z velké části financovány úvěrem, a proto do jejich zisku dramaticky promlouvá výše úrokových sazeb.

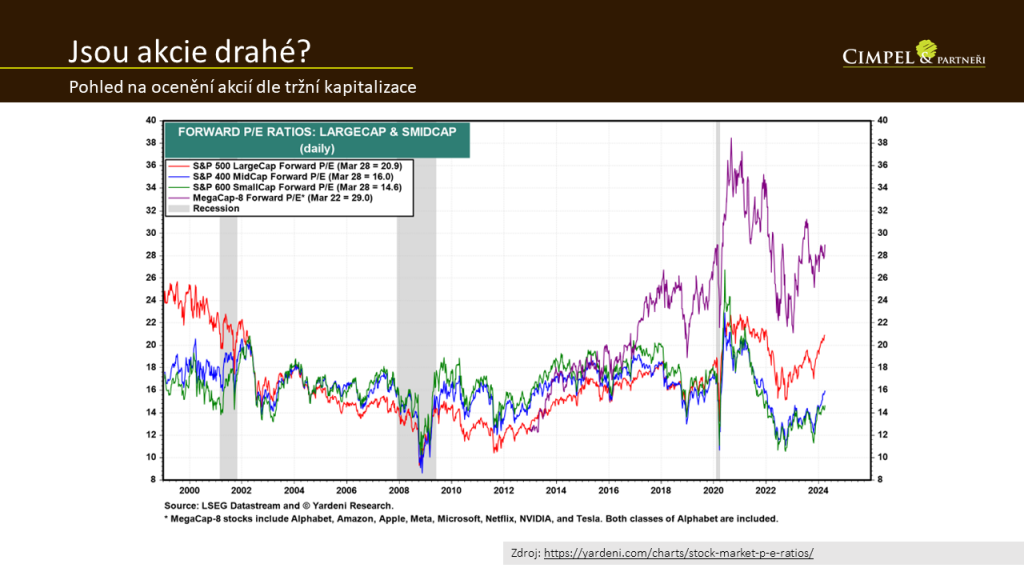

Dan: Teď se podíváme na relativně komplikovaný graf, který ukazuje, jak jsou oceněné akcie. Ukazuje cenu akcií, kterou zaplatím za nějaký očekávaný zisk, který mi akcie mohou přinést, je to hodnoceno na indexu S&P 500. V jednoduchosti ta fialová křivka ukazuje největší společnosti z S&P 500 Alphabet, Netflix, Apple, Amazon… ty obrovské hráče na trhu. Tam je vidět, že teoreticky je cena mnohem víc nadvážená než zisk, který jsou firmy schopné přinášet. Platím mnohem větší násobek, abych dostal 1 $ zisku. Ale když do toho započtu i ostatní části trhu, klasické S&P 500 (červená čára), zjistím, že ten násobek je mnohem nižší než u těch pár vybraných společností, které to mohou hnát nahoru.

Jestli jsou akcie drahé, nebo ne? Můžeme říci, že nejsou až tak předražené, pokud se podíváme na trh jako celek a nebudeme hodnotit jen těch pár největších hráčů. Pokud se podíváme ještě na ty další, jsou to společnosti s menší tržní kapitalizací, takové ty malé a střední. Tam vidíme, že zatím vyčkávají na svou šanci, jak se to bude vyvíjet dál. Je to celkem logické, je to podobné, jako když Jirka mluvil o nemovitostech. I tyto společnosti jsou hodně vázané na úvěrování a financování z cizích zdrojů, z bankovních peněz, a to se odvíjí od úrokových sazeb. Až dojde k nějaké slevě na těchto penězích, oni si budou moct levněji půjčit, tak velmi pravděpodobně i tento ukazatel forward P/E půjde nahoru. A bude to znamenat i nějakou vyšší ziskovost na těchto akciích.

Jiří: Jejich ceny půjdou nahoru, konkrétně právě ty small capy jsou něčím, co má tendenci růst ve vlně návratu trhu ke svým růstovým hodnotám, k nějakému normálu.

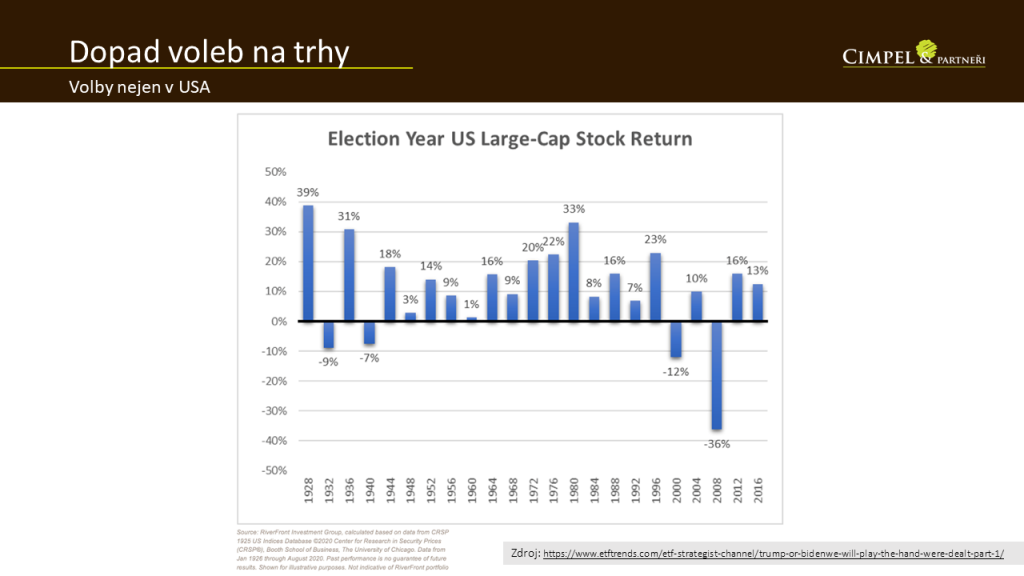

Pokud se podíváme na výhled na současný trh s ohledem právě na americké prezidentské volby, které nás na podzim letošního roku čekají, využili jsme statistiku, která ukazuje, jak dopadly velké americké akcie ve volebním roce za posledních více než 100 let. Můžete vidět, že byly vlastně jenom čtyři období, kdy ve volebním roce akcie skončily na konci roku záporně. Těmito obdobími byly roky 2008, 2000, 1940 a 1932. Což všechno byly roky, kdy vliv na konečnou hodnotu akciových indexů měla spíš ekonomická situace, většinou nějaká krize než politika jako taková. Z tohoto pohledu je volební rok většinou spíš pozitivní a čekají nás spíš pozitivní výsledky. I když je potřeba se samozřejmě připravit na velkou míru dynamiky trhu. Musíme očekávat, že akciový trh bude hodně kolísavý. S tím, jak se budou volby blížit, bude ta kolísavost, volatilita větší. Pro dlouhodobého investora to nic neznamená. Maximálně to, že je potřeba se trošku obrnit před kolísavostí, ale z pohledu dlouhodobého výsledku můžeme čekat letošní výsledek pozitivní.

To je dnes z naší strany všechno. Děkujeme za pozornost a budeme se těšit u dalších Aktualit zase za měsíc na viděnou nebo na slyšenou.