Celý příběh začal telefonátem: „Pane Cimpel, nedávno mi zemřel kamarád a když jsem viděl, co se stalo s jeho firmou a rodinou, běhá mi z toho mráz po zádech. Lidé, co se do té doby byli schopní normálně domluvit, na sebe začali vytahovat právníky a hádat se kvůli každé koruně z dědictví. Tomu chci u nás rozhodně zabránit! Navíc mám firmu se společníkem. Závisí na nás více než 200 zaměstnanců a jejich rodiny. Mnozí pro nás pracují celý život. Potřebujeme vymyslet a upravit naši majetkovou strukturu a sestavit dědický plán, abychom rodinu, naše zaměstnance a partnery i majetek ochránili ve chvíli, kdy tady už nebudeme. Můžete nám s tím pomoci?“ Pomoci jsme mohli a tak vznikl inspirativní příklad mezigeneračního a krizového plánu, který bych s vámi rád v rámci této případové studie sdílel.

Příběh rodiny a firmy

Úspěšnou společnost vlastní dva společníci rovným dílem, každý má podíl 50 %. Firmu kdysi společně založili jako dva přátelé, kteří v prvních letech podnikání vložili do firmy vše, co měli a ještě kvůli jejímu rozjezdu zadlužili sebe i své rodiny.

Po letech společného podnikání začala být firma skutečně úspěšná, přibylo mnoho nových zaměstnanců a povinností, ale také se splatily všechny původní dluhy. Dnes firma generuje atraktivní dividendy a její hodnota dosahuje stovek milionů korun.

Jejich úspěch ale nebyl zadarmo. Zaplatili za něj cenu v podobě rozpadu několika manželství a ani vztahy s některými z jejich dětí nejsou právě idylické. Dnes mají oba novou rodinu a i když se po předchozích zkušenostech odmítají oženit, jsou šťastní a se svými novými partnerkami mají dospívající děti.

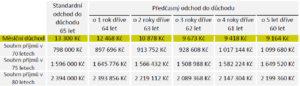

Jednomu ze společníků je 50 let a druhý je o pět let starší. Na počátku jejich podnikání nehrál tento věkový rozdíl žádnou roli. Ale nyní již starší z nich touží zvolnit své pracovní tempo a začít si více užívat života a sil, které dnes má. Jako prvnímu mu také v hlavě uzrála myšlenka, že ve firmě nebude na vždy a přemýšlí, co bude dál. Mladší společník podobná témata zatím příliš neřeší. 100% se koncentruje na další růst jejich společného podniku.

Jaká témata je třeba řešit?

Při společné diskuzi nad jejich firemním i osobním majetkovým plánem jsme otevřeli hned několik zásadních témat.

- Co by se stalo, kdyby jeden z nich náhle zemřel?

Odpověď nebyla příliš pozitivní. Zjistili, že každý z nich by měl problém dohodnout se na čemkoliv s některým z dětí svého společníka. Firmě by tak velmi rychle hrozily značné potíže. - Jak efektivně strukturovat majetek?

Nejde jen o majetek v podobě společnosti, ale také o značné množství nemovitostí, které sami vlastní mimo firmu. Cílem nové majetkové struktury by měla být lepší přehlednost, ochrana majetku a možnost jednou efektivně přenést majetek na další generaci. - Jak zapojit současné klíčové zaměstnance firmy?

Třetí oblastí, kterou jsme debatovali, byl motivační program pro větší zapojení současných klíčových zaměstnanců firmy do jejího řízení. Jak je napojit na možnost participovat na společném zisku a vychovat z nich lidi, kteří budou schopní firmu řídit, až na to přijde čas. - Jak diverzifikovat a spravovat rodinný investiční majetek?

Rodinný investiční majetek byl dosud koncentrovaný v jedné společnosti, což vytvářelo pro rodiny neúměrná rizika v případě ohrožení společnosti. Cílem obou rodin bylo snížit rizika a vytvořit z rodinných holdingů tzv. rodinné banky, které rodinám umožní čerpat v průběhu času prostředky z majetku bez ohledu na to, jak se zrovna daří firmě. Tím by se vytvořil prostor pro další společné rodinné projekty a investice.

Řešení, která ochrání firmu i rodinné vztahy

Pro každé z těchto témat a potenciálních problémů jsme našli řešení.

Riziko úmrtí

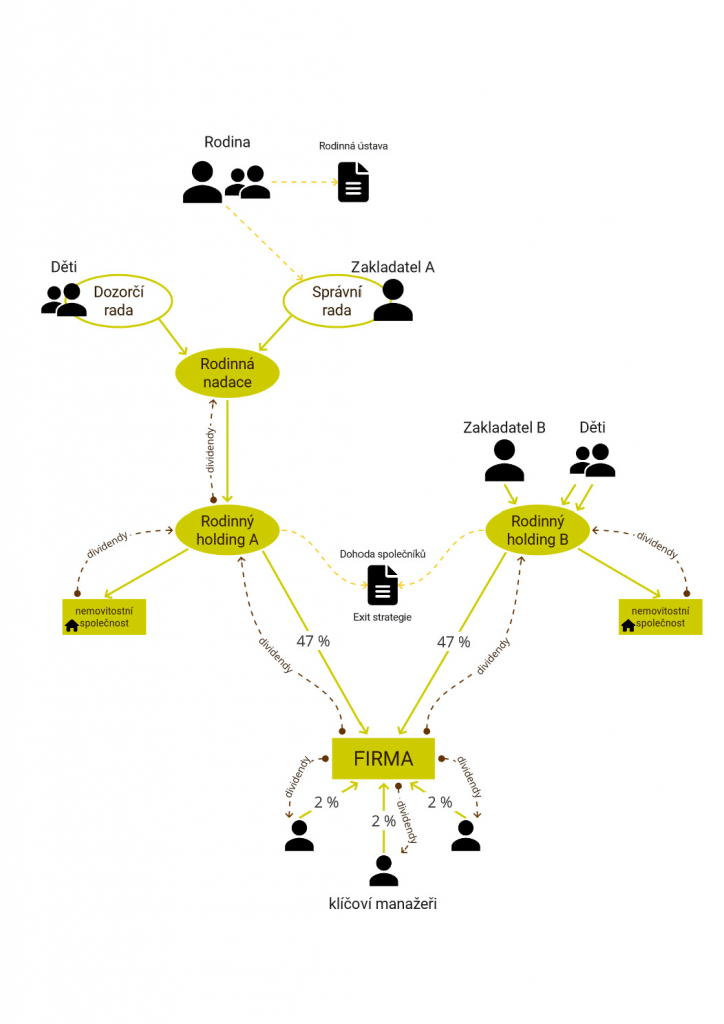

Problémy, které by vznikly vstupem rodiny přímo do firmy v případě úmrtí jednoho ze společníků, jsme vyřešili vytvořením rodinného holdingu pro každého ze společníků a jeho rodinu. Novými vlastníky společnosti tak již nejsou přímo fyzické osoby zakladatelů, ale jejich rodinné holdingy.

Tím jsme dosáhli v prvním kroku odclonění firmy od rodinných sporů jak v rámci dědického řízení, tak i v případě budoucích neshod v rodině. Za rodinný holding totiž jedná vždy jen jeho jednatel! Ten přichází na valné hromady společnosti a zastupuje všechny případné vlastníky rodinného holdingu.

Spolu s tím jsme se zakladateli vypracovali exitovou strategii, která definuje, za jakých podmínek by byli případní jednotliví vlastnící ze společnosti vypláceni, pokud by se rozhodli svůj podíl prodat. Tato strategie zahrnuje postupné splácení kupní ceny z budoucích zisků spolu s využitím bankovního úvěru za účelem vyplacení části kupní ceny odcházejícímu společníkovi. Tato strategie také jasně definovala klíč k tomu, jak budou v takovém případě společníci vypočítávat hodnotu společnosti a z ní vyplývající kupní cenu odcházejícímu společníkovi. Tím jsme zbavili společnost i pozůstalého společníka stresu z toho, co nastane v případě, že se dědici rozhodnou svůj podíl prodat.

Strukturování majetku a mezigenerační plánování

Cílem obou zakladatelů bylo vytvořit přehlednou majetkovou strukturu, která jim a jejich rodinám umožní co nejlépe využít společné synergie, kterou jim majetek přináší. Tato struktura měla také připravit majetek na budoucí mezigenerační předání.

Jejich majetek se skládá hlavně z podílu ve firmě a z nemovitostí, které vlastní. Oba si uvědomují, že takový majetek se velmi těžko rozděluje mezi dědice a chtěli se tak vyvarovat vzniku podílového spoluvlastnictví dětí například na jedné nemovitosti. Převodem nemovitostí a podílu ve společnosti na rodinný holding jsme dosáhli toho, že jediným vlastníkem jednotlivých nemovitostí a podílu ve společnosti bude rodinný holding a děti budou spoluvlastníky tohoto holdingu.

Představy obou zakladatelů o tom, jak následně majetek v rámci rodiny spravovat, se liší. Připravili jsme tedy pro rodinu každého z nich jiný postup.

První z nich se rozhodl majetek spravovat přímo v rodinném holdingu a děti se již za jeho života stávají menšinovými spoluvlastníky tohoto rodinného holdingu, aby se začaly učit, jak majetek řídit. Po smrti zakladatele získá starší z dětí v rámci holdingu rozhodující slovo a bude zodpovídat za jeho řízení. Obě děti pak budou mít nárok na výplatu dividend. Zakladatel připouští i variantu, že děti se v průběhu života v rámci svých podílů majetkově vypořádají, jednomu zůstane majetek a druhé si odnese peníze. Nechává tak další rozhodování a směřování majetku po své smrti na dětech.

Druhý ze zakladatelů se rozhodl pro mezigenerační zachování majetku v rámci rodiny a jeho nerozdělování. Abychom zajistili, že bude jeho vůle naplněná, vytvořili jsme nad rodinným holdingem jejich svěřenský fond (rodinnou nadaci). Fond se stal 100% vlastníkem rodinného holdingu. Díky tomuto vyčlenění majetek právně není ve vlastnictví konkrétních fyzických osob a v případě úmrtí zakladatele majetek ve svěřenském fondu nijak nevstupuje do dědického řízení.

Rodina tento majetek spravuje a ovládá prostřednictvím správce a rodinné rady. Roli správce nyní plní zakladatel. Děti zakladatele jsou členy rodinné rady, která na fungování svěřenského fondu přímo dohlíží, ale do správy přímo nezasahují. Po smrti zakladatele rodinná rada nominuje dalšího správce, který bude fond nadále společně s rodinnou radou řídit.

Vedle založení svěřenského fondu jsme s rodinou tohoto zakladatele také sestavili rodinnou ústavu, která pomáhá celé rodině pochopit, jak zakladatel nad majetkem přemýšlí. Při společné diskuzi dospěla rodina ke shodě nad tím, jak nejlépe popsat stanovy fondu a jak nastavit další směřování teď již rodinného majetku. Právě na základě rodinné ústavy vznikla rodinná rada, která zahrnuje všechny členy nejužší rodiny a poskytuje prostor pravidelně několikrát do roka diskutovat otázky spojené s rodinnými tématy a potřebami jednotlivých členů rodiny. Rodinná rada rozhoduje mimo jiné i o čerpání prostředků z fondu (nadace).

Klíčoví zaměstnanci

Zakladatelé chtěli, aby jejich klíčoví lidé měli možnost se přímo podílet na budoucích výsledcích společnosti. Jejich cílem bylo, aby se přestali dívat pouze na výsledky své vlastní práce, ale byli motivovaní sledovat a ovlivňovat i celkové výsledky napříč jednotlivými odděleními firmy. Dosud jejich motivaci řešili ročními motivačními bonusy, ale ty se vztahovaly pouze k jejich vlastním výsledkům a navíc každý rok nesystematicky narůstaly. Takovéto nastavení vytvářelo nezanedbatelnou finanční zátěž pro firemní cashflow bez ohledu na celkové výsledky firmy.

Po delší diskuzi jsme jako nejvhodnější cestu zvolili tu, kdy tři klíčoví zaměstnanci získali přímý podíl na společnosti a stali se spolumajiteli. Na základě objektivního ocenění současné hodnoty společnosti si tito zaměstnanci svůj podíl koupili. Aby je nákup podílů finančně nezatížil, vyřešili jsme to odloženou splátkou kupní ceny, kterou budou splácet z budoucích dividend. Tímto způsobem jsme dosáhli toho, že budou participovat až na budoucích ziscích společnosti a ne na tom, co do teď zakladatelé vybudovali a za co byli oni jako zaměstnanci férově odměněni mzdou a bonusy. Je dobré upozornit, že kdyby zaměstnanci získali podíl zdarma, bylo by na něj třeba pohlížet jako na bonus a odvést z hodnoty takového bonusu veškeré povinné odvody a daně.

Zakladatelé ale chtěli zabránit tomu, aby v případě odchodu těchto zaměstnanců z firmy nebo v případě jejich úmrtí vlastnili podíly ve společnosti i lidé mimo firmu. Proto bylo smluvně dohodnuto, že v případě odchodu nebo úmrtí některého z těchto minoritních společníků bude jeho podíl společností zpět odkoupen. Jako klíč k určení ceny a její vyplacení bude použita exit strategie, kterou si zakladatelé definovali.

Zaměstnanci získali touto formou možnost podílet se na řízení celé společnosti, mají nárok na výplatu dividend a v rámci společnosti si svým podílem budují majetek pro své budoucí zajištění. Až jednoho dne odejdou do důchodu nebo odejdou z firmy, tento zhodnocený majetek jim bude vyplacený v sumě odpovídající hodnotě jejich podílu na základě aktuálního ocenění společnosti.

Diverzifikace a správa rodinného investičního majetku

Cílem zakladatelů bylo diverzifikovat současná majetková rizika a připravit majetek na multigenerační předávání. V pohledu více generací je třeba pracovat i se scénáři, ve kterých by se rodina rozhodla nebo byla okolnostmi dovedena k prodeji společnosti.

V rámci strukturování rodinných holdingů jsme tak udělali dvě věci. Odštěpili jsme od společnosti nemovitostní majetek. V tomto případě bylo možné jednoduše rozdělit nemovitostní majetek na dvě části a každou začlenit pod jeden rodinný holding. Není ale problém vytvořit společnou nemovitostní společnost, která bude vlastněna stejně jako firma oběma holdingy, a nemovitosti zůstanou v jednom celku. Oddělením nemovitostí od provozní části firmy jsme zásadně snížili rizika spojená s případným úpadkem společnosti. Zároveň jsme tím pro případ budoucího prodeje firmy zjednodušili celý prodejní proces a zajistili jsme, že i po prodeji firmy zůstane rodinám nemovitostní majetek, který mohou firmě nadále dlouhodobě pronajímat. Tím si rodiny zajistí kromě vyplacené kupní ceny z prodeje také dlouhodobý finanční tok plynoucí z nájmů.

Firma také disponovala majetkem přesahujícím 100 milionů Kč v podobě nerozděleného zisku, který se ve společnosti nahromadil za uplynulých 25 let podnikání, kdy si majitelé nevypláceli dividendy. Tento zisk jsme se rozhodli z velké části rozdělit a převést v podobě dividend do rodinných holdingů. Díky výplatě zisku z firmy do rodinného holdingu není tato dividenda zatížena srážkovou daní, což ušetřilo rodinám desítky milionů korun, které by jinak při výplatě na fyzické osoby musely zaplatit státu.

V rodinných holdinzích tento kapitál vytvořil prostor pro vznik „rodinných bank“, které budou v budoucnu sloužit rodinám jako zdroj likvidních prostředků pro financování veškerých jejich potřeb a dalších investic.

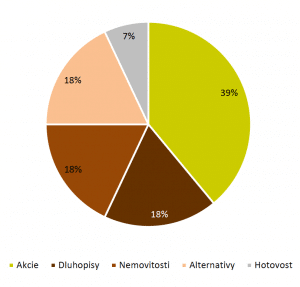

Tyto prostředky jsme zainvestovali do bezpečných burzovních cenných papírů. Cílem této strategie je:

- zajistit rodině ochranu kapitálu před znehodnocením v podobě inflace,

- generovat pravidelný a „nekonečný“ tok hotovosti v podobě dividend, kupónů a nájmů,

- nezatížit rodinu dalšími povinnostmi a zodpovědností spojenou se správou tohoto majetku,

- vytvořit dostatečnou hotovostní a likvidní rezervu pro řešení nenadálých situací (pozitivních i negativních).

Optimální struktura investičního majetku vychází z rozložení majetku nejbohatších lidí světa a dalších významných investičních správců jako jsou Nobelova nadace, Norský ropný fond nebo univerzitní fondy předních univerzit jako Harvard, Princeton, Yale a další.

Závěrem

Každá podnikatelská rodina píše svůj vlastní příběh a ten je vždy originální. Proto se ke každému klientovi snažíme přistupovat s tímto individuální přístupem a hledat společně tu správnou cestu pro něj a jeho rodinu.

Pokud se nacházíte v podobné situaci a potřebujete partnera, který vám pomůže celým procesem úspěšně projít, jsme tu pro vás.