Termín inflace je dnes běžně používán k popisu rostoucí cenové hladiny a termín deflace k popisu poklesu cenové hladiny. Slovo inflace pochází z latinského inflatio = expanze, nafouknutí. Dříve se používalo jako termín označující „expanzi oběhu papírových peněz“. Dnes se používá více jako měřítko „kupní síly peněz„.

Příčiny inflace

Jedním z hlavních činitelů míry inflace je expanze peněžní zásoby. Samotný růst měnové zásoby není jevem negativním, problém nastává, když její růst je výrazně rychlejší, než růst bohatství dané země. V takovém případě dochází k postupnému snižovaní hodnoty dané měny neboli inflaci.

Na vývoj cen a tím i inflace, ale mají vliv i další okolnosti. Problémy se zásobováním, špatné sklizně nebo růst cen základních energií a mezd.

Znehodnocování kupní síly

Znehodnocování kupní síly peněz přibližně o 2% ročně je cílem většiny centrálních bank. Z pohledu globálního investora je nejdůležitější centrální bankou americký FED. Ten se zaměřuje na tzv. jádrovou inflaci, která nebere v potaz ceny jídla a energií a to kvůli údajné „vysoké volatilitě“ jejich cen. Tím pádem se ale oficiální ukazatel stává pro běžného občana prakticky bezcenný a často zkresluje skutečné tempo, kterým peníze ztrácí na hodnotě!

Je tedy dobré, brát oficiální míru inflace jako orientační informaci. Pro každého z nás bude roční míra inflace jiná, podle toho jaký typ služeb a zboží ke svému životu potřebujeme v daném roce. Mladý člověk, který plánuje pořízení vlastního bydlení a založení rodiny, bude ovlivněn růstem cen nemovitostí podstatně více než člověk v důchodovém věku s vlastní nemovitostí. V každém případě se inflaci nikdo nevyhneme a je třeba s ní počítat.

Kdy inflace škodí

Inflace je jednou z hlavních hrozeb pro každého investora. Obrazně řečeno se jedná o způsob skrytého vyvlastňování úspor obyvatel a přesměrování bohatství do rukou státu. Proto největší hrozbou pro každého soukromého investora byl a zůstává stát! Jak současné i minulé události dramaticky ukazují, jedním z nejdůležitějších aspektů současné investiční strategie je dlouhodobá ochrana bohatství před nenechavou rukou státu!

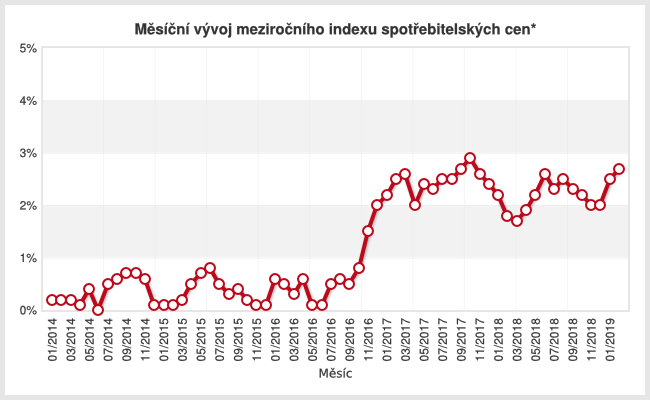

V posledních letech jsme si zvykli na to, že inflace není problém a dlouhou dobu jsme jí viděli na hodnotách kolem 0%. Ovšem poslední dva roky již oficiální inflace znovu překonává hranici 2% a to v okamžiku, kdy úrokové sazby na spořících účtech zůstávají na hodnotách kolem 1%.

Neměli bychom ovšem zapomínat na to, že jsme zažili v minulosti i období s inflací několikanásobně vyšší. Nejvyšší inflace v ČR byla v roce 1997, kdy přesáhla dokonce hranici 13%! V budoucnu, ve vypjatých obdobích, které jistě budou také přicházet, nemusí být taková míra inflace nedosažitelná.

Poločas rozpadu peněz

Už jsme si ukázali proč je inflace hrozbou, ale jak v reálu může ovlivnit Váš majetek?

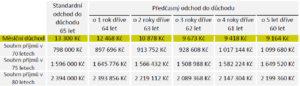

Peníze odložené na důchod

Představme si, že ve 40 letech odložíte 6 mil Kč pod polštář s tím, že je za 25 let použijete jako základ Vašeho rentiérského portfolia a zajistíte si jimi svůj důchod. V takovém případě bude hodnota Vašich peněz ve vašich 65 letech o rovnou polovinu menší než je tomu dnes (při inflaci 2,77% p.a.). I Váš životní standard budete tedy muset snížit na polovinu toho, co jste si ve 40 letech plánovali.

Peníze na bydlení pro vnuky

Horší bude situace, pokud těchto plánovaných 6 mil odložíte pod polštář s tím, že je budete chtít dát Vašim dětem nebo vnoučatům na pořízení vlastního bydlení. Dnes za tyto peníze koupíte v Praze byt. Ale při růstu cen bytů o 5% p.a. si za ně Vaše děti/vnuci už za 13 let koupí jen polovinu stejného bytu jako dnes!

Kdy inflace pomáhá

Jak je pro investory a střadatele inflace hrozbou, je pro dlužníky velkým pozitivem. Postupem času totiž nejen snižuje reálnou hodnotu dluhu, ale i reálnou hodnotu výše splátky, kterou platíte. S časem se samozřejmě nemění suma, kterou splácíte, ale díky postupně rostoucím příjmům se snižuje její reálná hodnota.

Pokud jste si půjčili 1 mil Kč, za který splácíte 5.000 Kč/měs, v době, kdy byl průměrný příjem 15.000 Kč/měs, splátka Vám sebrala 30% Vaší výplaty. Dnes stále splácíte stejných 5.000 Kč/měs, ale průměrný příjem se pohybuje na 30.000 Kč/měs. Takže dnes Vám stejná splátka bere z výplaty jen 16%.

Pokud jste použili tento 1mil Kč k tomu, abyste si pořídili vlastní bydlení, pak velmi pravděpodobně cena Vašeho bytu v čase vzrostla na dnešní 2-3mil Kč.

Jak se chránit proti inflaci

Nenechávejte své dlouhodobé úspory ležet jen tak „pod polštářem“ nebo na běžném či spořícím účtu. Existuje mnoho možností, jak volné finanční prostředky zhodnocovat. Investice se od sebe většinou liší mírou rizika x dostupnosti peněz x výnosem. Při dlouhodobější investici ve většině období dokážeme najít investiční portfolio, které bude odpovídat rozumným očekáváním výnosu a rizika.

Výnos investice, ale není vše! Měli byste si dobře definovat co je Vaším investičním cílem a jaké zhodnocení pro něj potřebujete dosáhnout. Vaše portfolio by mělo odpovídat tomuto cílovému zhodnocení. Často však v praxi vidím, že klientovi stačí vydělávat mírně nad inflaci, ale pro vysoký výnos podstupuje neúměrné riziko tím, že nakupuje například rizikové dluhopisy českých firem a firmiček, u kterých reálně v případě krize riskuje ztrátu části svého majetku.

Další zdoje:

ČSU: https://www.czso.cz/csu/czso/inflace_spotrebitelske_ceny

Rakouská škola pro investory (Rahim Taghizadegan)