Konec roku a začátek roku nového je období, kdy nejen hodně jíme :-), ale také bilancujeme, vyhodnocujeme, plánujeme. Často padají různá novoroční předsevzetí, mezi nejčastější patří zdravě jíst, zhubnout a začít sportovat. Osobně nejsem fanda novoročních předsevzetí. Mám pocit, že své cíle bychom si měli uvědomovat průběžně a ne jen jednou ročně. Na druhou stranu nikomu neuškodí, když se jednou ročně tak trochu vytahá za uši a zamyslí se nad tím, co by ve svém životě rád změnil. Novoroční předsevzetí většině lidí bohužel nevydrží déle než pár dnů, maximálně týdnů. Potom nezbývá než čekat na další leden a zkusit to znovu.

Až budete dělat své osobní nebo pracovní plány pro nadcházející rok, nezapomeňte, co říkal náš PAN prezident Václav Havel: „Nejlepší myšlenka je ta, která ponechává vždy určitou skulinu pro možnost, že všechno je současně úplně jinak.“ Nebuďte na sebe při plánování příliš přísní a nechte nějaký prostor i náhodě a štěstí.

Vedle již zmíněných klasických témat se řada z nás zamýšlí i nad tím, jaký bude následující rok z pohledu investic. Snažíme se najít tu nejlepší cestu, jak svůj majetek ochránit a zhodnotit. Právě nad tím bych se dnes rád zamyslel.

Investiční rizika 2022

Čekání na krizi

Po uplynulé růstové dekádě a speciálně po posledních pěti letech, kdy rostlo prakticky vše, si řada investorů pokládá otázku, jak dlouho ještě může tento růst vydržet. Vcelku přirozeně potom začínají vyhlížet krizi nebo nějaký významnější pokles na trzích.

Čekání na krizi se ale může velice prodražit. Mnoho investorů na krizi čeká už od roku 2015. Dodnes si pamatuji investora, se kterým jsem se setkal koncem roku 2015 v Praze a který byl přesvědčený, že krize brzy přijde. Proto prodal své akcie a čekal s hotovostí na okamžik, kdy v poklesech levně nakoupí. Pro zajímavost se s ním čas od času spojím a tak vím, že čeká dodnes!

Má jednu jistotu – krize skutečně dříve nebo později přijde. Problém je, že nikdo nedokáže spolehlivě odhadnout, kdy to bude. V jeho případě ho čekání na krizi stálo už 5 let života a na výnosech např. US akcií za tu dobu přišel o více než 90 %. Ze svých 5 milionů Kč dnes mohl mít téměř 10 milionů Kč. To už by byla dostatečně velká rezerva v zisku na to, aby ho případná krize nemusela zase až tak moc stresovat.

Centrální banky

Důležitými hráči na finančních trzích jsou samozřejmě centrální banky, přičemž králem mezi nimi je americká centrální banka FED. V polovině prosince začal FED postupně měnit svůj plán držet ještě dlouho nízké úrokové sazby. Dá se tak čekat, že v příštím roce půjdou úroky i v USA nahoru. To bude jedna z důležitých změn, která bude ovlivňovat další dění na finančních trzích.

Rostoucí sazby s sebou přinesou dražší úvěry, ale také výhodnější hotovostní úložky a tzv. bezrizikové investice. To má většinou za následek menší motivaci lidí utrácet své úspory, celkově to snižuje poptávku po novém zboží a tím, jak všichni doufáme, začne postupně klesat inflace.

Dalším důsledkem je to, že investoři budou mít více možností, kam své peníze uložit. To by mohlo uvolnit některé prostředky, které dnes investoři z důvodu nedostatku jiných příležitostí drží v akciích a podobných instrumentech. Pokud by k takovému přesunu kapitálu došlo ve větší míře, mělo by to negativní vliv na ceny aktiv, ze kterých peníze odcházejí.

V neposlední řadě mají rostoucí úrokové sazby negativní vliv i na dluhopisy vydané v minulosti s nižší úrokovou sazbou. Pokud totiž držíte desetiletý dluhopis s kuponem 1 %, ale kupony nových dluhopisů se zvednou na 2 %, museli byste ten svůj starý dluhopis prodávat se slevou, aby si ho někdo koupil. Jeho cena tak klesne. Pro dluhopisy s fixním kuponem tedy nebude příští rok ideálním prostředím. Naopak dluhopisy inflační nebo ty s kuponem vázaným na aktuální úrokovou sazbu, se budou mít o poznání lépe.

Investiční mágové

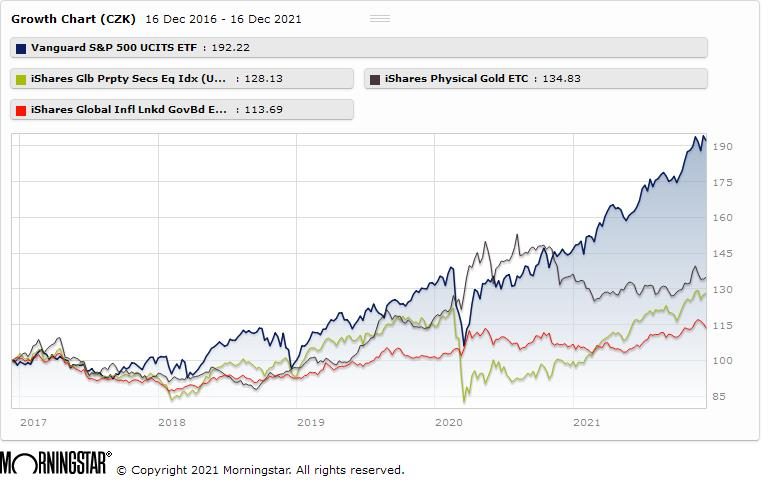

V každém podobném období se objevuje mnoho lidí, kteří se prohlašují za investiční guru. Hlásí vám, jak úžasných výnosů dosahují a jak se jim daří prakticky každá investice, na kterou sáhnou. Nedávno mi jeden investor psal, jak své akciové portfolio zhodnotil o 40 % za poslední rok a půl. Pro zajímavost jsem si otevřel graf amerického akciového indexu S&P 500, který obsahuje 500 největších amerických společností, a zjistil jsem, že jen za posledních 12 měsíců narostl o více než 45 %! Pokud tedy aktivní investor vydělá méně než pasivní, který toho navíc dosáhne za prakticky nulové poplatky, tak kde se skrývá ta jeho investiční magie?

Připravte se tedy na to, že i v příštím roce se na vás ze všech stran pohrnou nabídky kouzelných, garantovaných a neodolatelných investic často s jistým výnosem 20 % p.a. a více. Nezapomeňte, jak tyto pohádky ve skutečném světě v naprosté většině končí! Jednou z nich je i letošní kauza kolem investora Ondřeje Janaty, který ve svém fondu Growing way sliboval výnosy v desítkách procent a nakonec zřejmě připraví investory o jejich životní úspory. Lákadlu v podobě jistého pohádkového výnosu bohužel uvěřilo mnoho investorů a Janatovi svěřili 1,5 miliardy Kč.

I v příštím roce tak bude platit základní investiční poučka, která jednoduše říká, že pokud chcete dosáhnout vysokého výnosu, musíte být ochotní podstoupit vysoké riziko a s penězi dlouhou dobu nepočítat.

Vysoké poplatky

I v dnešní době mi noví investoři ve chvíli, kdy přebíráme jejich investiční portfolio a sestavujeme majetkový plán, na otázku: „Proč jste nechávali peníze ve své bance tak dlouho, když jste sami viděli, že nepřináší adekvátní výnos?“ odpovídají: „Protože to tam bylo zadarmo. Tak jsme čekali, jestli se to nevzpamatuje.“

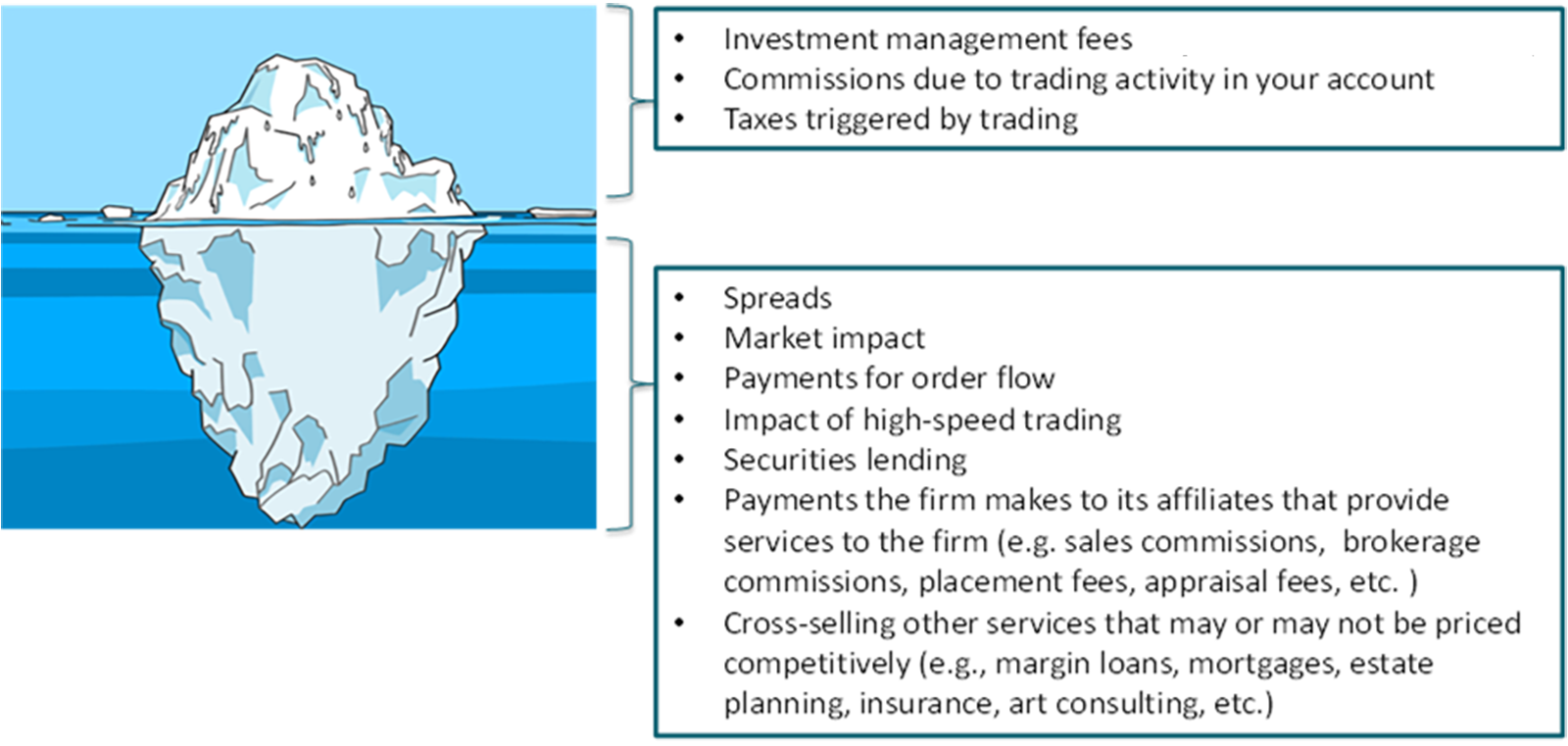

Uvědomte si, že NIKDY NENÍ NIC ZADARMO! Tam, kde se to tak snaží na první pohled vypadat, si buďte jistí, že na skrytých poplatcích zaplatíte mnohem více, než když je budete od počátku znát a budete je muset odsouhlasit.

Klasické bankovní fondy s aktivní správou s sebou vždy nesou manažerské poplatky, provize, custody apod. Průměrný český akciový fond stojí na těchto vnitřních nákladech 2–2,5 % ročně a o tyto poplatky snižuje váš výnos anebo prohlubuje vaši ztrátu. Navíc vždy platíte nějaký vstupní poplatek. Ten bývá 2–4 % jednorázově z každého vkladu a při větší investici to může být suma i ve statisících korun. I to je důvod, proč aktivní správci ve většině případů svým výnosem indexové fondy nedokáží překonat. A je otázkou, proč by měl investor do takového fondu vkládat své peníze. Neplatí to samozřejmě pokaždé, ale vždy byste měli poplatkové struktuře svých investic dobře porozumět.

Dále je tady samozřejmě mnoho různých alternativních investičních fondů, dluhopisů, kryptoměnových fondů a dalších struktur, které by vaši investici také rádi získali. Ve většině z nich je přehlednost poplatků ještě horší než u zmiňovaných bankovních fondů. Navíc nesete i skutečné riziko ztráty svých peněz. Proto bych po takové investici sahal až jako po skutečné alternativě pro případné okořenění portfolia a neměla by být vyšší než 5 % vašeho investičního majetku.

Co čekat od roku 2022

Všimli jste si, že lidé ve chvíli, kdy ve svém životě znejistí a ztratí pevné body, začnou věřit ezoterice a chodit ke kartářkám? Svou budoucnost se snaží nalézt v předpovědích a věštbách. Nic proti ezoterice, jde mi hlavně o to, že v takových případech lidé přenáší odpovědnost za svou budoucností do rukou „osudu“ nebo spíše dané kartářky a zříkají se vlastní odpovědnosti.

Podobné mi to přijde i s investicemi, když investoři slepě věří analýzám a novinovým článkům a svá investiční rozhodnutí dělají na jejich základě. Místo investování se pak věnují spekulování a stávají se z nich „trhovci“, kteří se snaží odhadnout budoucí trend, na jeho základě levně nakoupit a draze prodat. Není na tom nic špatného, jen v naprosté většině případů prodělávají.

A tak i v příštím roce se můžete s jistotou spolehnout na dvě věci.

1. Někteří zvítězí, jiní prohrají

Bylo tomu tak letos a bude tomu tak i v příštím roce.

Ať už příští rok dopadne jakkoliv, lze s jistotou říci, že i v roce 2022 uvidíme na finančních trzích jak vítěze, kteří zažijí násobné růsty svých akcií, tak prohrávající, jejichž akcie se propadnou nebo zcela zmizí. Pokud chcete mít klidné spaní a nechcete z křišťálové koule věštit, kdo bude tím vítězem a kdo poraženým, je jednoduchým řešením například nákup celých akciových indexů. Díky takové investici máte jistotu, že vaše portfolio bude obsahovat jak vítěze, tak poražené a vy vyděláte tolik, kolik vydělá celý trh v průměru. Vítězové většinou narostou o tolik, že to úspěšně kompenzuje ztráty těch, co prohrají. To je obvykle celkem uspokojivý výsledek. Tato akciová investice přináší v posledních 20 letech průměrné roční zhodnocení přes 8 % ročně.

2. Čekejte nečekané

Jediná jistota, kterou v životě máme, je ZMĚNA. Ve světě investic to platí dvojnásob. Pokud své portfolio postavíte na přesvědčení, že věci budou pořád stejné, s jistotou prohrajete. Jako investiční poradci pracujeme s životními úsporami našich klientů a tak si nemůžeme dovolit dělat chyby. Profesně jsem ve světě financí od roku 2002 a za tu dobu jsem prožil již celou řadu krizí. Každá z nich s sebou přinesla mnoho zcela nečekaných zvratů, které zcela změnily některá pravidla.

Právě proto jsem přesvědčený o tom, že úspěch vašich investic nestojí primárně na elitním investičním portfoliu a schopnosti předvídat budoucnost, ale na špičkovém investičním a majetkovém plánu. Díky dobrému plánu se totiž můžete přestat soustředit na výnos, ale můžete se zaměřit na své cíle. Tržní výnosy totiž ve většině případů nemůžete příliš ovlivnit a řídit své investice podle toho, jakého výnosu chcete letos dosáhnout, bývá sázka do loterie. Pokud své investice řídíte podle toho, na co je budete chtít použít a kdy, vaše situace se zásadně zjednoduší. Nemusíte se totiž stresovat tím, jaký výnos letos přinesly, pokud víte, že je chcete vybírat až za 10 let. Zároveň také víte, že nemůžete investovat dynamicky ty prostředky, které budete za rok potřebovat. Když přijde pokles, nemusí vás to trápit, protože tyto peníze máte v hotovostních alternativách.

Jak investovat v roce 2022

Jak už jsem napsal, mělo by to být hlavně na základě dobrého investičního plánu. Nenakupujte investice jako hrušky na trhu podle toho, co vám zrovna někdo nabízí. Nepodléhejte svodům prodejců, kteří vám nabízí kouzelná a garantovaná řešení, ani lákavým nabídkám vašeho bankéře, který myslí hlavně na plnění svého obchodního plánu. Dejte díky plánu svým investicím nějakou logiku, vycházejte z předem definované strategie a v čase jí aktualizujte a laďte.

Pokud nechcete být na investiční a majetkové plánování sami, jsme tu pro vás. Naši klienti mají většinou k dispozici investice v řádu desítek milionů korun, ale pro spolupráci s námi je možné začít s investicemi už od 2 milionů Kč. Postaráme se pak o kompletní přípravu vašeho investičního plánu, vytvoření odpovídající investiční strategie, otevření investičního účtu i nákupy aktiv. Hlavně ale zajistíme to, že se váš investiční plán nestane jen pěknou první myšlenkou, na kterou během pár týdnů zapomenete. Pomůžeme vám podle něj skutečně dlouhodobě postupovat a zajistíme, že s jeho pomocí všech svých předem definovaných cílů skutečně dosáhnete!

Pokud vaše investice ještě nedosáhly potřebné velikosti nebo se o ně chcete starat sami, připravili jsme pro vás praktický návod Jak investovat do ETF fondů a online kurz Cesta rentiéra. Zde vám jednoduše ukážeme, jak si máte svůj investiční plán sami sestavit a jak na jeho základě připravit dlouhodobě funkční investiční portfolio.