Nejen investiční fond je nástrojem pro dlouhodobé zhodnocování peněz. Několikrát týdně obdržím e-mail s dotazem, co si myslím o investici, kterou daný pisatel právě zvažuje. Často se jedná o člověka s minimální investiční zkušeností ze skromnějších poměrů, který touží najít investici, díky které se i s malým vkladem rychle stane bohatým. Většinou jde o investice do některé z nových kryptoměn, nákup komodity na úvěr, dluhopis nějaké české firmičky a nebo nějakého zaručeně fungujícího forexového robota.

Lidi, prosím Vás, neblázněte! Cesta k rychlému zbohatnutí pomocí investic neexistuje! Toužíte-li po rychlém zisku, nebude se jednat o investici, ale o čirou spekulaci. A spekulace vyjít sice může, ale také nemusí. Tím se liší od klasické investice, u které lze riziko neúspěchu pomocí dobrého plánu minimalizovat. U spekulace hrozí vždy vysoké riziko. Ve výše zmiňovaných případech tato pravděpodobnost často hraničí s jistotou, že o své úspory zcela přijdete! A to rozhodně jako investor nesmíte dopustit!

Investiční fond a jeho výběr

Investiční fond nebo kombinace více takových fondů může být vhodným řešením pro dlouhodobého investora, který tím minimalizuje většinu rizik. Investice totiž nakupuje společně s dalšími investory a v investičním fondu se o ně stará profesionální portfolio manažer. Fond je navíc dohlížen a regulován ze strany místního regulátora (v ČR je to ČNB) a tím je zajištěno, že s Vašimi penězi nikdo prostě jen tak nezmizí.

Problémem však bývá to, že investiční fond si do svého portfolia musíte správně vybrat. Na českém trhu jsou dnes k dispozici tisíce investičních fondů a vybrat mezi nimi ten správný není jednoduchý úkol ani pro profesionály.

Koho chleba jíš, toho píseň zpívej

Často se stane, že si investoři fond nevybírají, ale nakupují ho bez většího rozmyslu na základě doporučení od svého bankéře nebo finančního poradce. Musíte si ale uvědomit, že Vašeho bankéře platí banka a tak pracuje pro ni. A klasického provizního poradce zase platí skrze provizi investiční fondy a tudíž pracuje pro ně!

Výběr investičních fondů a konečná nabídka řešení pro Vás je proto řízena spíše obchodní politikou banky pro dané čtvrtletí a motivací bankéře je naplnění jeho plánu. U provizních poradců zase často vítězí výše sjednatelské a následné provize, kterou jim daný fond slibuje vyplácet. Když si představíte víceúrovňovou manažerskou strukturu banky nebo klasické poradenské firmy, musí Vám být jasné, že provize a poplatky musí být vysoké, aby ji dokázaly uživit. Bohužel, tyto poplatky nakonec zaplatíte Vy jako investor!

Investiční fond nevybírejte podle historických výsledků

Ztratí-li investoři důvěru ve svého bankéře nebo poradce, začnou s výběrem fondů sami. Když se následně k jejich portfoliu dostaneme my a začnu se ptát, proč si vybrali právě tento fond, většinou slyším: „Díval jsem se na jeho výnosy a dlouhodobě se mu dařilo.“ To je ale jedna z největších chyb, kterou můžete při výběru fondu udělat.

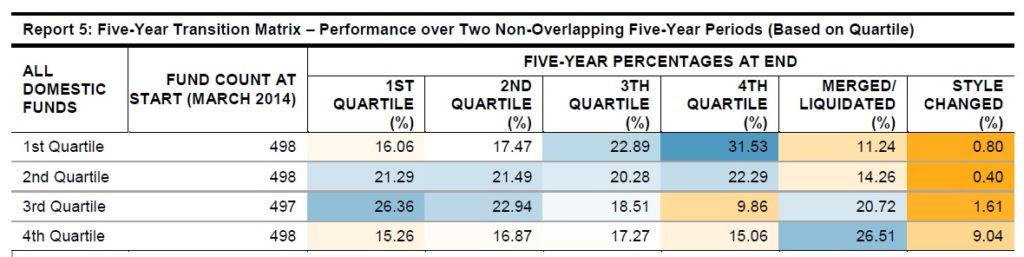

Šance, že se fondy s nejlepším historickým zhodnocením udrží na špici i v budoucnu, není příliš vysoká. Data jasně ukazují, že fondy, které v posledních pěti letech byly mezi 25 % nejvýkonnějšími, se velmi často propadly mezi fondy s nejhorší výkonností. Z první čtvrtiny fondů s nejvyšší výkonností za pět let se jich 31,5 % propadlo v dalších pěti letech až mezi 25 % nejhorších fondů. Pouze 16,1 % z nejlepších fondů zůstalo mezi nejlepšími. Naopak z fondů, které patřily do nejhorší čtvrtiny, se jich 15,3 % dostalo v dalších pěti letech mezi fondy nejlepší.

Fondy z nejhorší čtvrtiny se velmi často sloučily s jinými fondy, případně byly zrušeny. Vidíte tedy, že šance vybrat nejlepší fond pro dalších 5 let je prakticky stejná, ať vyberete některý z nejlepších fondů, nebo sáhnete po některém z těch s nejhorším výnosem za posledních 5 let.

Investujte a nečasujte

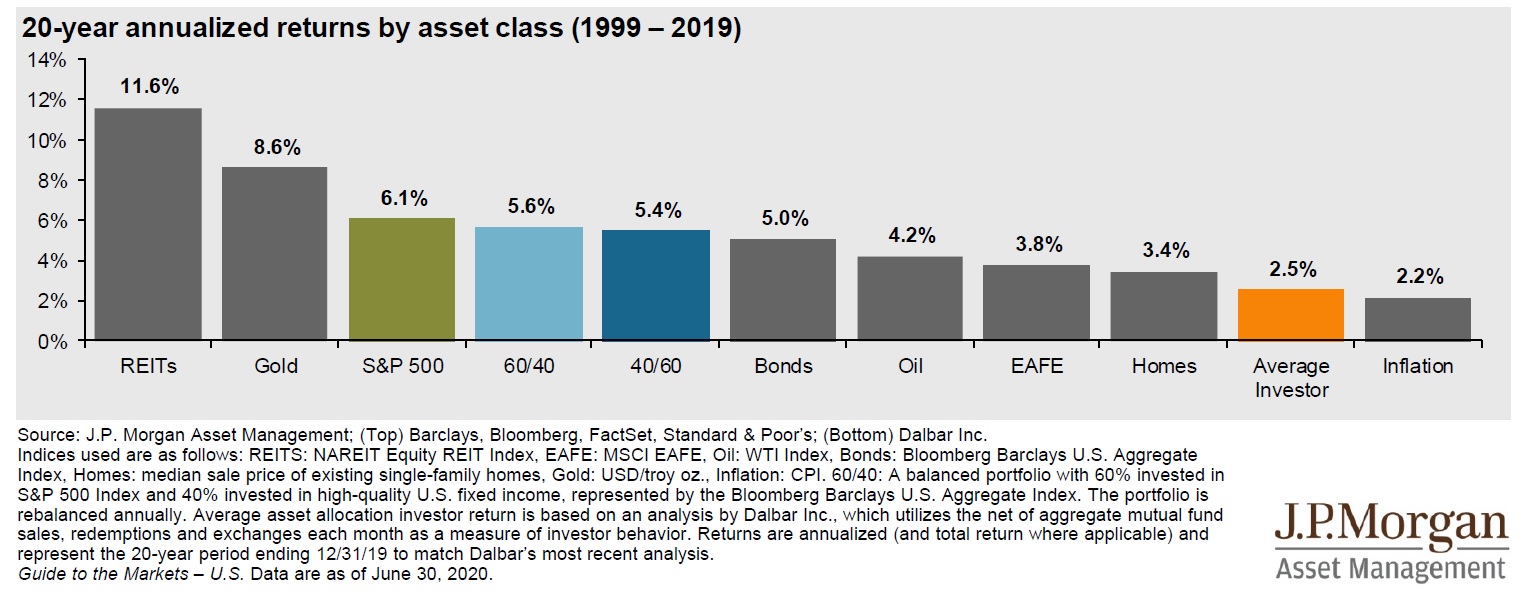

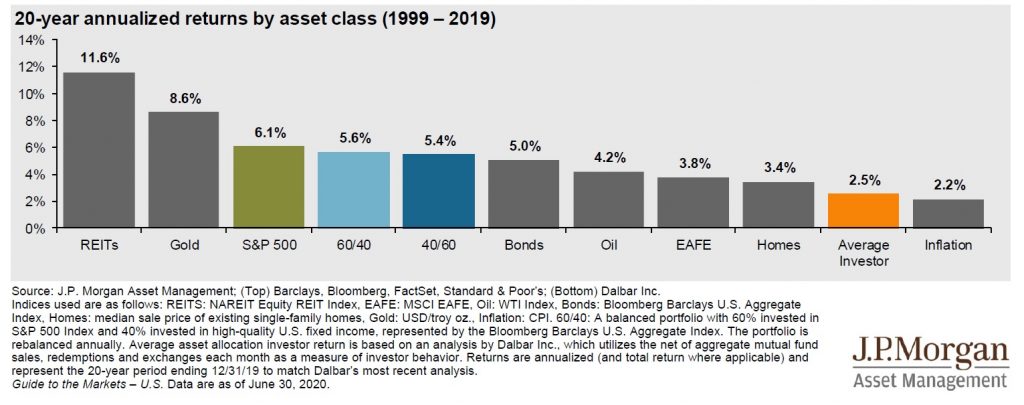

Společnost J. P. Morgan vypracovala studii na širokém počtu investorů z amerického trhu za období 20 let, která jasně ukazuje, že se dlouhodobá investice jednoznačně vyplácí. Všechna sledovaná aktiva (jako nemovitosti, akcie, dluhopisy a komodity) překonala v tomto časovém úseku inflaci a přinesla investorům reálný čistý výnos očištěný o inflaci.

Bohužel, průměrný investor (předposlední oranžový sloupec), dosáhl sotva úrovně inflace a hluboko zaostal za většinou sledovaných aktiv.

Jak je to možné?

Důvod je velmi prostý. Průměrný investor totiž neumí přemýšlet v dlouhodobém horizontu a svá investiční rozhodnutí často vyhodnocuje na roční bázi. Vybere fond, nakoupí ho a po 12 měsících netrpělivě vyhodnocuje, o kolik mu jeho investice vyrostla. Svůj výnos navíc srovnává s výnosem kamaráda, který sice zainvestoval ve stejném období, ale často jinam.

Není-li výnos uspokojivý, začne se poohlížet po jiném řešení a dříve či později svou investici prodá. Často doslova skáče z jednoho fondu do druhého a hledá svůj pomyslný „zlatý grál“. Výsledkem je na jedné straně poradce nebo bankéř, který si spokojeně mne ruce nad vstupními poplatky a provizemi. Na straně druhé zahořklý investor, který je přesvědčený, že investice jsou podvod a vydělat se na nich nedá.

Jak tedy správně investovat do investičních fondů?

Držte se několika základních investičních pravidel:

- Trhy nečasujte – nakupujte, když máte peníze (ideálně pravidelně), a nečekejte na ten nejlepší okamžik.

- Vybírejte fond podle jeho strategie, ne podle minulých výsledků.

- Mějte investiční plán – nic důležitějšího pro úspěch Vaší investice není.

- Buďte trpělivý – nejlepším investorem by byla Šípková Růženka, která usne a vzbudí se až na konci své plánované investice.

- Mějte své emoce pod kontrolou – emoce do investic prostě nepatří.

Jak si můžete sami sestavit kvalitní investiční plán, vytvořit si a jednoduše spravovat investiční portfolio z pasivních ETF fondů, se můžete naučit v našem praktickém návodu Jak investovat do ETF fondů.

A pokud nechcete být na své investice sami a hledáte partnera, který Vás celým Vaším investičním plánem od jeho sestavení, až po postupné naplnění všech Vašich jednotlivých cílů provede, napište si o konzultaci. Zavoláme si a probereme konkrétní možnosti, jak Vám na Vaší cestě k finanční nezávislosti můžeme pomoci.

Další zdroje: http://investicedoakcii.cz/jaky-je-vztah-mezi-historickymi-vynosy-fondu-a-jeho-vynosy-v-budoucnu/