Pokud si chcete poslechnout rozšířenou verzi Aktualit z finančních trhů, kterou jsme točili pro náš podcast Cesta rentiéra, můžete si ji poslechnout na SoundCloud: Investiční výhledy 7/2022 – Medvědí trh a klesající poplatky ve fondech nebo na youtube: Investiční výhledy 7/2022 – Medvědí trh a klesající poplatky ve fondech

Textový přepis

Jiří: Vítám vás u dalšího dílu našich Aktualit z finančních trhů. Tentokrát za měsíc červen a tentokrát výjimečně jen se mnou.

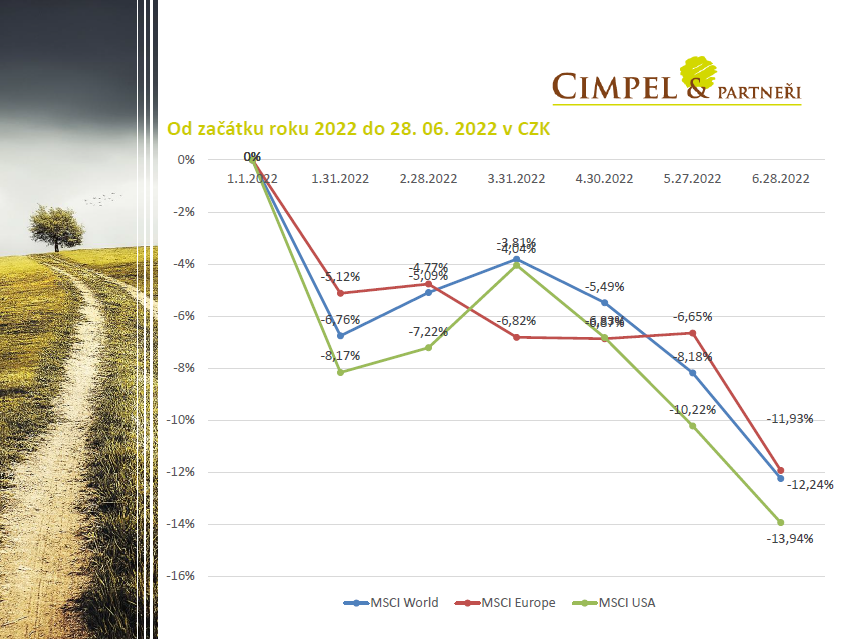

Co se dělo zajímavého v měsíci červnu? Pravděpodobně nejzajímavější věcí byl přesun akciových trhů do fáze medvědího trhu. To znamená, že pokles akcií překonal hranici −20 % od svého maxima.

Na grafu vidíme, že pokles je u amerických akcií jenom −14 %. To je dané přepočtem do české koruny, protože koruna se od začátku roku vůči americkému dolaru řádově o 7 % znehodnotila. Proto pro české korunové investory nebyl pokles v přepočtu na korunu tak zásadní.

Nás zajímá pohled na aktiva zdrojová. Díváme se na ceny pro vyhodnocování dalších kroků v dolarovém vyjádření, a proto jsme aktivovali další vlnu nákupů hned v úterý, kdy došlo k poklesu. Poslali jsme výzvu našim investorům, aby se spustila další vlna plánovaných nákupů, které už úspěšně proběhly. Teď budeme s napětím čekat, jestli protneme, nebo neprotneme i další hranici.

Mimochodem toto je asi otázka číslo jedna pro většinu investorů: jestli budou trhy dál klesat a kam až budou klesat? Tady jenom mohu zodpovědně říci, že nevíme, stejně jako to asi nikdo neví a nedokáže říct. Váš plán by měl vždy počítat i se scénářem, že pokles bude ještě pokračovat, což je samozřejmě možná varianta.

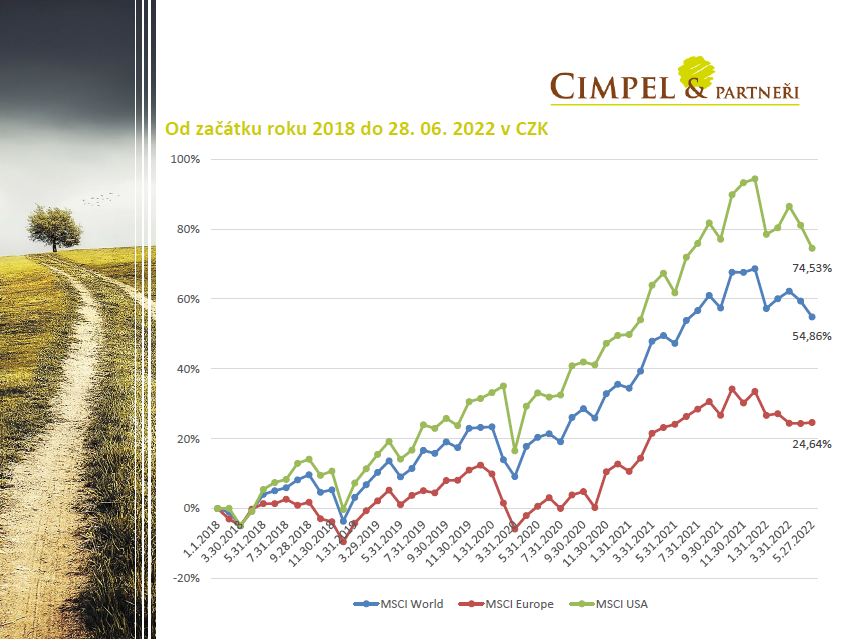

Pokud se podíváme na trhy v delším časovém období, můžeme vidět, že i z těch velkých aktuálních vln se při časovém poodstoupení stávají takové vlnky nebo zaškobrtnutí. To je samozřejmě případ i současného poklesu, který s odstupem času bude vypadat tak, jak můžeme vidět, že vypadá třeba covidová vlna. Ta tedy trvala jenom víceméně jeden kvartál nebo jeden nějaký zásadní poklesový měsíc. U té poslední vlny trvá pokles už delší dobu, ale když se budeme dívat za 2 až 3 roky, bude to jedna z vln, která v tom čase bude.

Každopádně na horizontu od roku 2018 vidíme, že jsou globální akcie (modrá čára) pořád +50 %, což i po poklesu je pro většinu investorů uspokojivý výsledek.

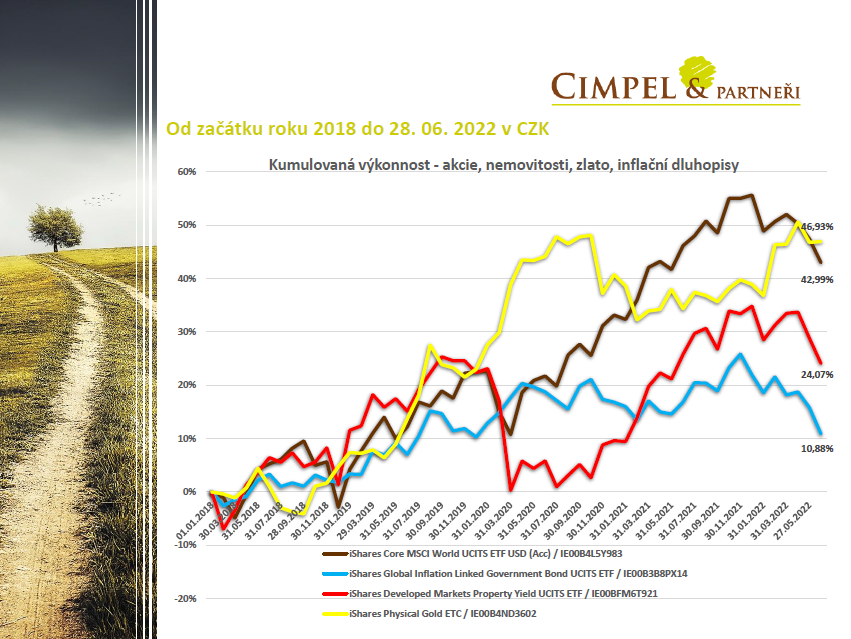

Když se podíváme na další třídy aktiv, nejenom na akcie, vidíme pokles i na dluhopisech a nemovitostních akciích. U dluhopisů je to v tomto okamžiku dané hlavně rostoucími úrokovými sazbami, které tlačí dolů ceny již vydaných dluhopisů. Proto i ceny dluhopisových fondů prostě musí v tomto období logicky klesat. Zásadním okamžikem bude, kdy dojde k ukončení nárůstu úrokových sazeb. To je závislé na tom, kdy přestane růst inflace.

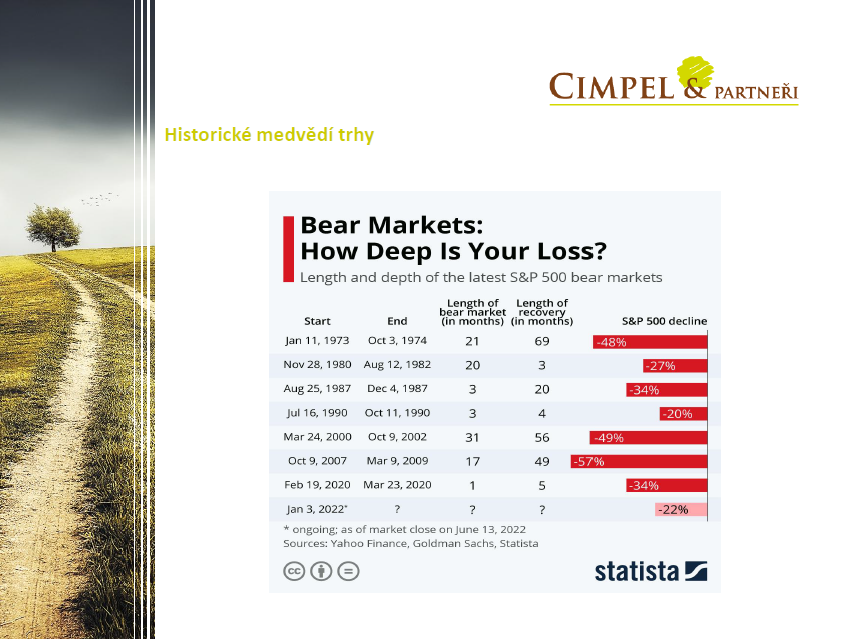

Když jsem zmiňoval, že jsme v úrovni medvědího trhu, připravil jsem si statistiku, která vyhodnocuje jejich historii. Za posledních 50 let jsme měli hned několik medvědích trhů. Můžeme vyhodnotit, že nejdelší pokles trval 31 měsíců. Byl to pokles v roce 2000 po prasknutí technologické bubliny. Nejkratší pokles trval 1 měsíc, ten jsme zažili nedávno v souvislosti s covidem. Nejdelší návrat, to znamená od okamžiku, kdy trhy přestaly klesat, dosáhly minima a začaly růst, proběhl v 70. letech a trval 69 měsíců. Nejrychlejší byl v roce 1980 a trval 3 měsíce.

Poslední řádek je aktuální pokles, který je na amerických akciích kolem 22 %. Zbytek čísel máme zatím s otazníkem a uvidíme, jak rychle se nám podaří je doplnit, jak rychle dosáhnou trhy dna a jak rychle se vrátí na své původní hodnoty.

Pevným bodem každého medvědího trhu, pokud investujete do indexu nebo investujete do těch velkých indexů, jako je třeba S&P500 nebo my používáme MSCI World, což je 175 největších firem na světě, je to, že poklesy se dříve nebo později srovnají a trhy se vrátí zpět na svoje maxima. Jedním z nejjednodušších řešení, jak přečkat medvědí trh, je jako medvěd zalézt do nory a přestat trhy sledovat, pokles jednoduše vysedět nebo ho prostě prospat.

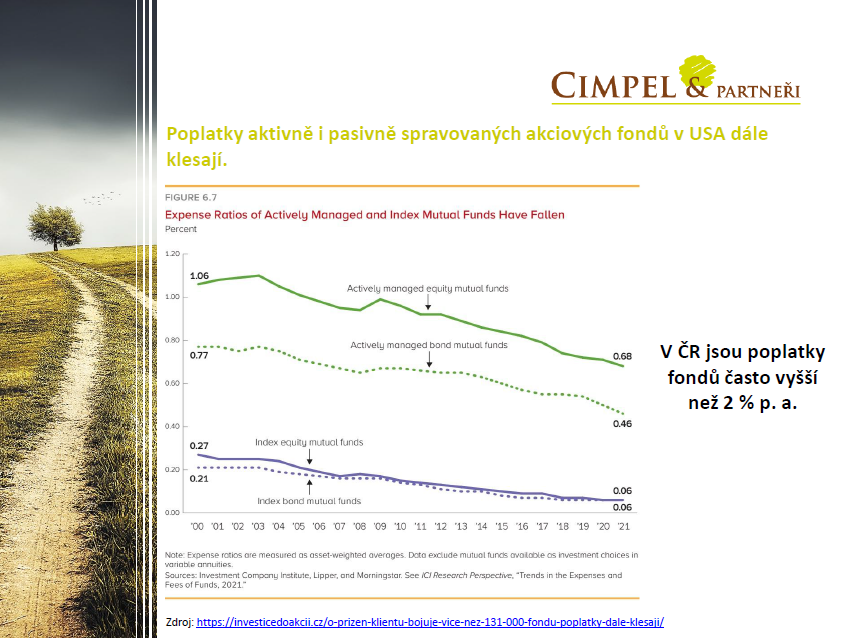

Poslední, co jsem si připravil, je zajímavá aktuální statistika k tomu, jak se vyvíjí poplatky v aktivně spravovaných fondech ve Spojených státech. Můžeme vidět, že od roku 2000 až do roku 2021 průměrné poplatky ve fondech klesají.

Horní zelená čára ukazuje aktivní akciové fondy, kdy vidíme, že se v průměru dostáváme na amerických fondech na 0,68 % ročně. Na pasivních fondech (spodní modrá čára) se dostáváme dokonce na úroveň řekl bych prakticky 0 nebo 0,06 % v průměru.

Žijeme ale v České republice a náš trh je podstatně menší, peněz máme méně, a proto v Česku akciové podílové fondy stále stojí v průměru kolem 2 %. Pohybujeme se od 1,5 do 3 % vnitřní nákladovosti, kterou ve fondech vidíme. Je to dané právě velikostí fondů a následnými provizemi, které musí vyplácet zprostředkovatelům. I tohle je důvod, proč využíváme v portfoliích pasivní fondy, kde se s nákladovostí dostáváme na desetinovou úroveň toho, co aktivní fondy. A tím navyšujeme výnos.

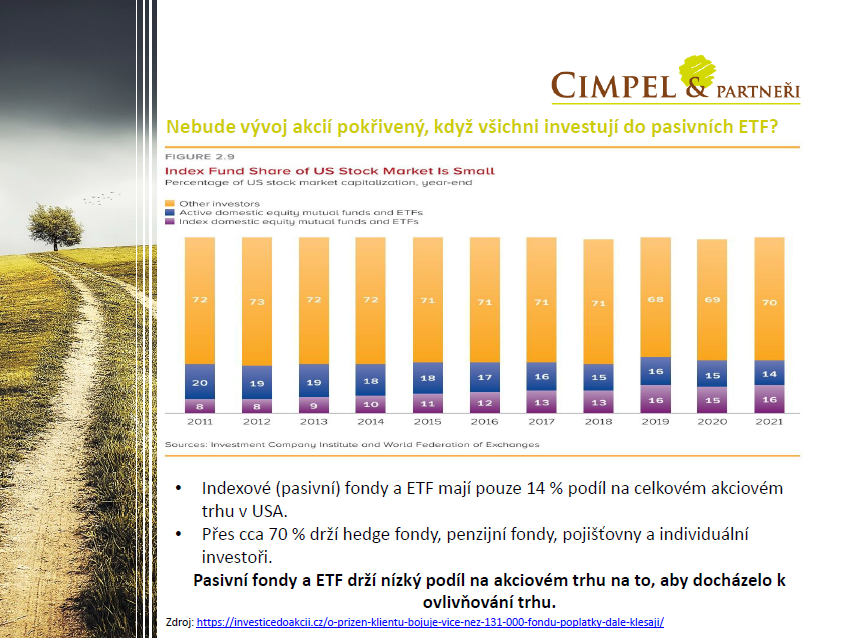

Poslední obrázek se snaží trošičku rozbít tvrzení řady aktivních správců, že etf fondy jsou to, co devastuje trh, že ho to nějak zásadně ovlivňuje, že na něm vidíme bublinu a tak dál. Chci ukázat, jak se od roku 2011 do roku 2021 vyvíjel poměr investic v jednotlivých instrumentech na americkém trhu. Můžete vidět, že největší podíl na úrovni 70 % je stále investovaný prostřednictvím aktivních, přímých investorů nebo třeba hedge fondů. Ta spodní fialová část je 16 %, které na trhu drží pasivní etf fondy. 14 % je podíl, který drží aktivní fondy.

Nemění se zásadně podíl toho, kolik z celkových aktiv drží etf, kolik je investováno pasivně. Mění a přesouvá se zásadním způsobem podíl mezi tím, kolik mají aktivní a pasivní správci. To je i důvod, proč aktivní portfolio manažeři mají tendenci hledat další cesty, jak svou přidanou hodnotu přinést, když se jim to ve větší části případů úplně nedaří systémově na výnosech jako takových.

To byl můj dnešní poslední obrázek. Děkuji za pozornost a přeji vám příjemný začátek letních prázdnin. Pokud se chystáte na dovolenou, užijte si ji a nenechte si kazit náladu ani prázdniny a dovolené situací na finančních trzích, protože ta přejde a pomine, ale vzpomínky na dovolenou vám zůstanou.

Užijte si dovolenou, užijte si prázdniny a my se budeme těšit již opět s Danem u dalšího dílu v polovině prázdnin na viděnou nebo na slyšenou.