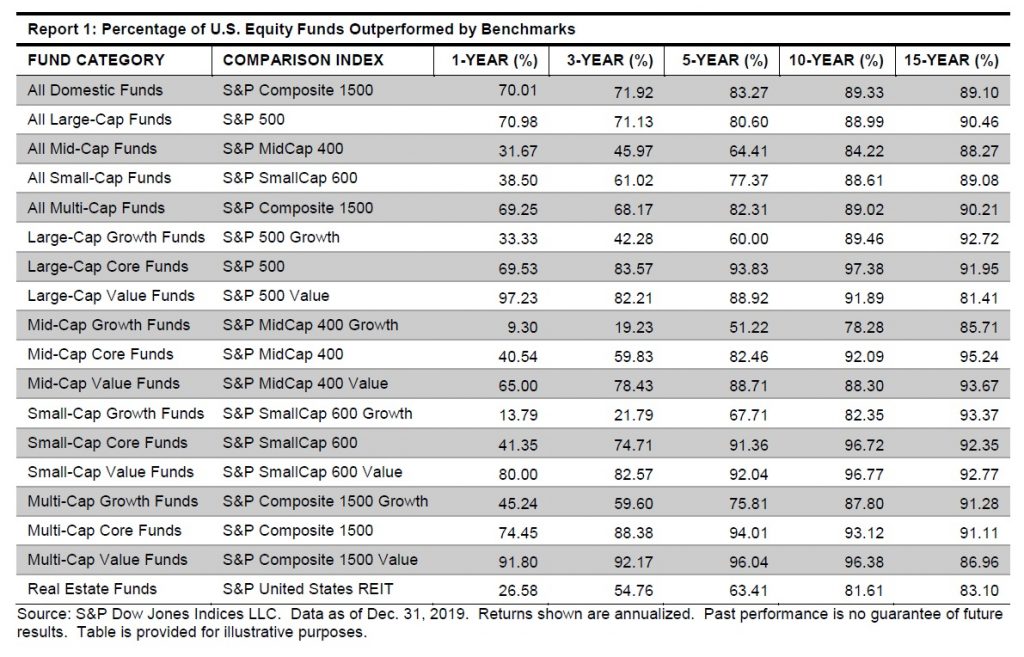

Za posledních 10 let neměli aktivní správci podílových fondů na růžích ustláno. V tabulce níže můžete vidět, že v horizontu 10 let 90 % aktivních podílových fondů nepřekonalo ani svůj index. Nabízí se tedy otázka: „Kde je přidaná hodnota aktivního portfolio manažera, pokud nepřekoná ani průměrný vývoj celého trhu?“. Častým argumentem portfolio manažerů bývá to, že jejich časy přichází v dobách zvýšené volatility na trzích. Těchto období jsme si v posledních 10 nebo 15 letech užili dost a přesto vidíme, že i na těchto dlouhých horizontech jejich fondy zaostávají za samotnými indexy. Pasivní ETF fondy mohou proto být velmi dobrou alternativou.

Kompletní SPIVA report pro region USA naleznete ZDE

Proč v portfoliích našich klientů využíváme raději ETF fondy

1.Nízká nákladovost

Vnitřní nákladovost fondu (TER) bývá 0,1 – 0,5 % p. a.

2.Pasivní přístup

Jejich „pasivita“ se projevuje tím, že pouze pasivně kopírují vybraný burzovní index (např. index 500 největších amerických firem) a nezvyšují např. váhu společnosti Apple v portfoliu proto, že se myslí, že akcie společnosti Apple mají lepší perspektivu než akcie jiné firmy.

Díky tomu vždy víte, co v portfoliu máte. Nestane se Vám, že by portfolio manažer najednou z obav před krizí začal prodávat akcie a držel částečně hotovost ve fondu, kde počítáte, že mají být jen akcie.

3.Široká diverzifikace

Fond většinou obsahuje stovky a někdy tisíce jednotlivých titulů (akcií, dluhopisů apod.), protože nakupuje celý index. Díky tomu v případě úpadku některé ze společností nepřijdete o významnější část prostředků.

4.Likvidita

ETF fondy jsou obchodované na burze. Proto je jejich prodej nebo nákup většinou výrazně rychlejší, než je tomu u běžných podílových fondů. Pro dlouhodobého investora to nemusí být zásadní výhodou, ale tato vlastnost umožňuje využít ETF fondy i jako spekulativní investice pro krátkodobé nákupy s účelem vydělat na aktuální situaci na trhu.

Nákladovost aktivních fondů je hlavní důvod proč zaostávají

Správce aktivních fondů většinou brzdí jejich nákladovost – tzv. TER. Total Expense Ratio udává výdaje podílového fondu během uplynulého roku. Ukazatel se udává v procentech majetku fondu. Do těchto výdajů se započítává:

- manažerský poplatek

- poplatek za správu cenných papírů

- provize pro distributora (provize pro poradce nebo banku)

- komisionářské a licenční náklady

- náklady na audity

Například většina akciových fondů v ČR má nákladovost (tzv. TER) kolem 2,1 % p. a.. Takže správce by musel vydělat každý rok o 2,1 % více než vydělá trh a to se jim bohužel většinou nedaří. U velkých zahraničních fondů je situace o poznání lepší, dají se najít i akciové fondy s TER kolem 1% někdy i nižším, ale ani těm se většinou nedaří index překonávat .

Srovnání nákladovosti aktivního fondu vs. pasivnímu ETF fond

Pro obhajobu aktivních správců je samozřejmě dobré podotknout, že i většina ETF fondů již z principu věci za svými indexy také zaostává. Je to dáno jednoduše tím, že pokud přesně kopírujete index a děláte to s náklady 0,2 % p. a., pak právě o tyto 0,2 % by ETF fond měl za indexem zaostávat. Ale tento vývoj je u pasivního ETF fondu předem jasný a s tímto hlediskem jej nakupujeme.

Navíc v nákladech aktivních podílových fondů, jsou již většinou započteny i provize, které vyplácí fond poradci, který ho s investorem sjednal a který se má o investora a jeho portfolio starat. To u ETF fondů není a pokud investor využívá služeb honorovaného investičního poradce, pak jeho služby platí sám a je třeba, je k celkové nákladovosti portfolia připočítat, aby bylo srovnání objektivní. Průměrná cena za služby honorovaného poradce je 1 – 1,5 % p. a. z aktuální hodnoty Vašich investic. Pokud přičteme tuto nákladovost spolu s nákladem na vedení účtu na investiční platformě (v průměru 0,3 %) zjistíme následující:

0,3 % (TER ETF fondu) + 1,5 % (honorář poradce) + 0,3 % (investiční platforma) = 2,1 % p. a. celková nákladovost investice

Je tedy vidět, že využití ETF fondů ze strany honorovaného poradce není o úspoře nákladů, ale spíše o dalších výhodách s ETF fondy spojenými, které popisuji níže.

Proč využít honorovaného investičního poradce

Přidaná hodnota nás jako honorovaných investičních poradců je dle našich dlouhodobých klientů hlavně v následujících třech bodech:

- Šetříte mi čas, který mohu následně věnovat jiným činnostem.

- Mám finanční plán, který pravidelně na roční bázi vyhodnocujeme a díky tomu věřím, že si skutečně splním své cíle.

- Mé investice vydělávají více a stabilněji než dříve.

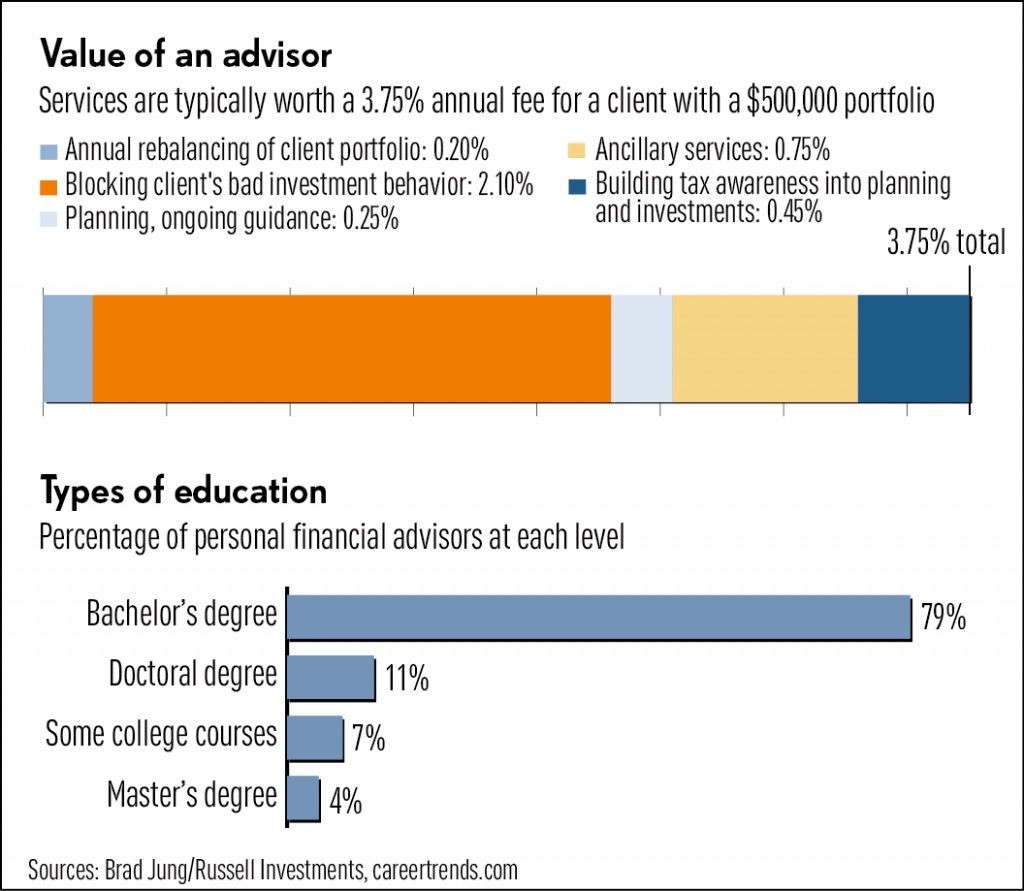

Na obrázku níže, vidíte přidanou hodnotu kvalitního investičního poradce, kterou investorovi přinese ve zhodnocení navíc.

- + 0,2 % p. a. pravidelné rebalancování investičního portfolia

- + 2,1 % p. a. ochrana klienta před nevhodným investičním chováním

- + 0,25 % p. a. sestavení a vedení investičního plánu

- + 0,75 % p. a. průběžný investiční servis

- + 0,45 % p. a. plánování a optimalizace daní ve Vašem investičním plánu

CELKOVÝ PŘÍNOS PORADCE = 3,75 % p. a.. Dá se tedy říci, že poradce si na své poplatky díky vyšším výnosům Vašich investic vydělá.

Honorovaný vs. provizní poradce

U aktivních podílových fondů je sice klasickým provizním poradcům také vyplácena následná provize ze strany fondu, ale:

- vyplácená provize je většinou nízká a neumožňuje poradci věnovat se servisu investic efektivně

- provizi vyplácí jednotlivé fondy v různých výších, proto může snadno dojít k tomu, že poradce preferuje fond, který vyplácí provizi vyšší a je tím pádem dražší

- platí také klasické přísloví „koho chleba jíš, toho píseň zpívej“ – v tomto případě svého poradce neplatíte Vy, ale investiční fond a ten je v takovém případě jeho „zaměstnavatelem“

Mnoho let jsem v tomto provizním modelu sám pracoval a vím, že kolegové provizní poradci dělají pro své klienty co mohou. Pokud, ale většina Vašich příjmů pochází z nově prodaných produktů (vstupních poplatků a provizí), musí Vaše pozornost, více než na servis stávajících klientů, směřovat k získávání klientů nových.

V modelu honorované spolupráce, nás primárně živí servisní poplatky, které nám přichází z investičních účtů našich klientů. Díky tomu, můžeme naší pozornost a péči zaměřovat hlavně na investiční servis pro naše klienty.

- ze strany fondů, nedostáváme žádné provize a platí nás vždy jen klient. Díky tomu sedíme vždy jen na Vaší straně stolu a pracujeme pouze pro Vás

- díky tomu, že nás platíte přímo vy, můžeme využívat nízkonákladové bezprovizní indexové fondy, které Vám přináší vyšší výnosy a kompenzují i náklady za náš servis

- máte s námi uzavřenou smlouvu, která přesně definuje naší spolupráci a její podmínky

- pracujeme s Vámi dlouhodobě a systematicky mnoho let, nezajímá nás prodej dalších produktů a provize z nich, ale jen postupné naplňování Vašeho finančního a investičního plánu

K investici do ETF fondů poradce nepotřebujete.

Neměli byste ale spolupracovat s honorovaným investičním poradcem jen proto, abyste nakoupili pasivní ETF fondy. Pokud víte, co chcete nakoupit, můžete takový nákup realizovat přímo přes obchodníka s cennými papíry (např. Fio nebo Patria), kde zaplatíte za nákup pouze jednorázový transakční poplatek v řádu stokorun a nemusíte platit žádné další servisní poplatky.

Přidaná hodnota poradce přichází až ve chvíli, kdy si skutečně chcete nechat poradit. Poradce s Vámi sestaví finanční a investiční plán, vybere s Vámi vhodnou investiční platformu, postará se o nákupy fondů a zajišťuje Vám dlouhodobý servis nejen Vašich investic, ale i Vašeho finančního plánu. Pokud o nic z toho nestojíte a jde Vám hlavně o to, abyste nakoupili konkrétní ETF fondy, ušetřete a nakupte je přímo na platformě.

V takovém případě se ETF fondy stávají levným investičním nástrojem, který skutečně v posledních 15 letech v 80 % případů překonal výkonnost většiny aktivních podílových fondů ve srovnatelné kategorii.

„Není všechno zlato co se třpytí“ a ne každé ETF je pro Vás vhodné!

Při výběru vhodného ETF je důležité, abyste vzali v potaz řadu parametrů, podle kterých ho budete vybírat.

Dobrým příkladem toho, co se může stát, jsou v dnešní době ETF fondy investující do derivátů spojených s ropou. Většina investorů do těchto ETF má pocit, že investují přímo do ropy. To však není pravda. ETF fond nakupuje deriváty v podobě futures kontraktů, které jsou na cenu ropy vázány. Vzniká tím celkem komplikovaný mechanismus, který většina investorů nebere při investici do takového fondu v potaz. Navíc, řada těchto ETF fondů využívá tzv. pákového efektu a na nákupy aktiv si ještě peníze vypůjčí, tím v případě úspěchu výnos násobně zvyšuje, ale v případě neúspěchu násobně zvyšuje ztrátu.

V důsledku dramatického poklesu cen ropy z posledních týdnů, již několik těchto pákových spekulativních ropných ETF fondů skončilo prakticky na nule a jejich investoři museli celou svou investici doslova odepsat.

To je něco, co žádný investor nechce zažít. Proto byste při výběru Vašeho ETF fondu měli vždy zhodnotit řadu jeho parametrů. Zde jsou některé z nich:

- Velikost daného fondu

- Jeho tvůrce a správce

- Likvidita fondu (jak snadno jeho akcie budete moci prodat)

- Nakupuje fond fyzická aktiva (akcie, dluhopisy, nemovitosti …) nebo jen deriváty

- Historie fondu

- Využívá/nevyužívá fond pákového efektu

- …

Výběr správného ETF fondu není raketová věda a dokážete si s tím poradit sami, je ale třeba správnému výběru věnovat čas a pozornost, abyste nešlápli zbytečně vedle.