Při své práci se potkávám s mnoha lidmi s rozdílnou úrovní bohatství. Naši klienti jsou z různých oborů, někteří mají rodinu, jiní ne, někteří jsou mladí a jiní zase starší, ale jedno mají všichni společné… je to přístup k životu a jejich majetku! Ten by se dal rozdělit do tří základních úrovní.

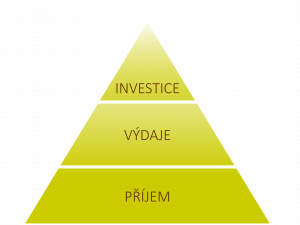

Vaše bohatství se skládá ze tří úrovní: příjmu, výdajů a investic. Pokud tyto tři oblasti řídíte správně, stanete se dříve nebo později bohatými. Pokud ale řídíte správně jen dvě z nich a jedna vám uniká, bohatství nedosáhnete.

Co je to bohatství

Na bohatství se můžete dívat z mnoha úhlů: kolik máte peněz na účtu, jak drahý máte dům, kam jezdíte na dovolenou nebo jak drahé máte auto. Podle mě ale nic z toho se skutečným bohatstvím nesouvisí. Většina našich klientů jsou totiž velmi bohatí lidé s majetkem v desítkách nebo stovkách milionů korun, ale když byste je potkali na plese ve vašem městě, tak byste to na nich rozhodně nepoznali. Většinou nemají luxusní auta, nelétají na dovolené na Maledivy ani nebydlí v domech obehnaných neprůhlednou zdí s desítkami kamer.

Jsou to lidé žijící normální životy a obklopující se „normálními“ lidmi, kteří nechtějí žít v nějaké uzavřené sociální bublině. Jejich bohatství tak neleží v luxusu, ale ve SVOBODĚ! Mohou, ale nemusí pracovat, protože jejich majetek je už bezpečně uživí. Mohou pomáhat svým dětem například při pořízení bydlení. Mohou podporovat dobročinné aktivity ve svém okolí. Mohou trávit velkou část roku na cestách anebo si prostě mohou užívat svou zahrádku, rodinu a les za domem.

Nechtějí být lapeni ve zlaté kleci luxusních věcí, o které se pak musí starat. Naopak většinou se snaží mít věcí co nejméně, aby se mohli věnovat lidem a činnostem, které jsou pro ně skutečně důležité a které jejich životy naplňují radostí.

Pojďme se tedy podívat, jak na to.

Pohádka o zakopaném pokladu

Bez příjmu to prostě nejde. Buď ho musíte sami dosáhnout nebo můžete majetek zdědit, ale pokud nic nezískáte, není ani co utrácet ani co investovat. Právě tento bod je ze všech nejdůležitější!

Vídám občas lidi, mladé i staré, kteří mají pocit, že systém nějak obejdou. Doufají, že najdou „skrytý poklad“. Neberte mě úplně za slovo, nemyslím tím, že hledají s lopatou zakopané zlaté mince. Spíše doufají, že dokáží najít investici, která jim z téměř ničeho udělá moc. Tito lidé milují příběhy o kryptobaronech, kteří již na počátku kryptoéry pochopili, že Bitcoin má budoucnost, pár si jich nechali a dnes jsou z nich díky tomu multimilionáři.

Nejvíce ale milují příběhy o tom, jak někdo pohádkově zbohatl přes noc, a po tom také nejčastěji touží. Hledají investici, která z nich rychle udělá boháče. Většinou si uvědomují, jak moc při tom riskují, že přijdou i o to málo, co mají, ale často nevidí jinou cestu, jak ze své situace ven. Asi tušíte, jak smutně tyto lidské příběhy končí a že touto cestou se skutečně lidé bohatými nestávají.

Prostě jak se říká, bez práce nejsou koláče. Pokud chcete vybudovat majetek a stát se finančně nezávislými rentiéry, je prostě potřeba si vyhrnout rukávy, začít pracovat a vydělávat peníze.

Kouzlo malých výdajů

Pokud máte vysoký příjem a radujete se, že teď už se jistě stanete bohatými a že vaše cesta k finanční nezávislosti už bude procházka růžovým sadem, nemáte ještě vyhráno. Dalším klíčovým bodem, který budete muset zvládnout, jsou vaše výdaje!

Často vídám lidi, kteří díky práci v lukrativních oborech, jako je IT, vydělávají obrovské sumy peněz, ale často jsou chudší než někteří z našich klientů, kteří pracují za průměrnou mzdu. Důvod je zcela prostý! Říká se, že s jídlem roste chuť, a v tomto případě to platí dvojnásob. Pokud neudržíte své výdaje pod kontrolou, zcela přirozeně porostou spolu s vašimi příjmy.

Když vyděláváte 35 000 Kč měsíčně, budete jezdit například Škodou Octavia. Když vaše příjmy vyskočí na 50 000 Kč měsíčně, pořídíte si Škodu Superb. A když začnete vydělávat 100 000 Kč měsíčně, přijde vám přirozené mít Audi. Stejně se můžete začít dívat i na to, že už nemusíte jezdit na dovolenou autem do Chorvatska, ale zaletíte si na Kanáry, do Thajska nebo třeba na Zanzibar. A proč by ne!

Určitě nechci tímto článkem říct, že si nemáte své peníze užívat podle svého a že jediným smyslem života je „škudlit“ na důchod. Jen je důležité si uvědomit, že své výdaje byste měli mít pod kontrolou! Pokud se rozhodnete vše utratit a nemyslet na budoucnost, je to v pořádku a nikdo vám na to nemůže nic říct! Pokud toužíte změnit svou budoucnost a vybudovat majetek pro vlastní finanční nezávislost, ale přesto všechny peníze utratíte a nic neodložíte, pak něco není v pořádku.

Pravidlo 20 %

Pomoci vám v tomto plánování může například pravidlo 20 %. To jednoduše říká, že z jakéhokoliv příjmu odložíte 20 % do investic. Pokud se tohoto pravidla budete držet, s rostoucím příjmem poroste i množství vámi odkládaných peněz. Je to rozhodně lepší varianta, než si pro investování určit fixní částku např. 10 000 Kč měsíčně a tu držet celý život. Na začátku to pro vás totiž může být až moc a postupně to zase bude příliš málo vzhledem k výši vašeho příjmu.

Jak správně investovat a rozmnožovat své bohatství

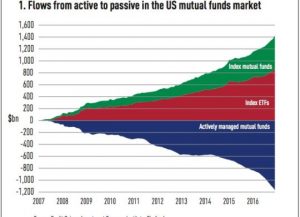

Pokud máte příjem a pravidelně z něj odkládáte peníze stranou, bylo by velkou chybou tyto peníze nechat někde zahálet na běžném nebo spořicím účtu. Ať jste teprve budoucí rentiéři nebo jste již ve fázi, kdy svou rentu čerpáte, máte před sebou dlouhou dobu, po kterou budete majetek kumulovat nebo čerpat.

Měli byste si tedy položit dvě otázky:

- Jak své peníze ochráním před inflací?

- Jak je zhodnotím, abych ideálně mohl žít jen z výnosů svých investic?

Největší chybou budoucího nebo současného rentiéra se pak z mé zkušenosti ukazuje to, když investuje impulzivně bez jakéhokoliv investičního plánu jen podle toho, co mu zrovna přijde do cesty a zdá se mu to výhodné. Větší výzvou než to, jak peníze vydělat, se totiž v praxi ukazuje to, jak peníze investovat, abych o ně nepřišel!

Měli byste tedy vždy mít nějaký jednoduchý a dlouhodobý investiční plán a strategii, jak své peníze investovat, abyste si své cíle skutečně mohli splnit. Takový investiční plán nemusí být žádná velká věda.

Je potřeba si definovat vaše cíle, možnosti, pochopit, jakou míru rizika dokážete akceptovat, a na tomto základě sestavit již konkrétní investiční strategii, kterou se budete moci dlouhodobě řídit. Pomoci vám při tom může moje kniha – Praktický návod, jak investovat do ETF fondů. V ní jsem popsal to, jak si sami můžete připravit vlastní jednoduchý investiční plán a podle něj sestavit konkrétní investiční portfolio. Najdete v ní i konkrétní návod, jak takové portfolio nakoupit na české investiční platformě. Knihu i s kalkulačkou pro správné určení vhodné investiční strategie a 6dílným on-line kurzem Cesta rentiéra můžete zakoupit za akční cenu 249 Kč na našem e-shopu.

I cesta je cíl

Nezapomeňte na to, že žádný extrém není správný. Není dobře vše utratit a nemyslet na budoucnost, stejně jako není dobře žít jen budoucností a dnes živořit, abyste se jednou měli dobře. Je tedy důležité najít rozumnou rovnováhu mezi tím, jak si naplno užívat svůj současný život, plnit si své sny už nyní, a přitom mít plán pro své rentiérství, které může být další šťastnou a dlouhou fází vašeho života, která přijde po té současné.

Přeji hodně štěstí a radosti na vaší cestě!