Před rokem a půl jsem si v díky „covidovému“ volnu splnil jeden svůj dlouholetý sen – začal jsem hrát golf. Využil jsem k tomu malé devítijamkové hřiště, které mám skoro za domem. Zpočátku jsem, pod vlivem optimistického trenéra, začal mít pocit, že ve mně dřímá skrytý talent a já budu nový Tiger Woods :-) Relativně rychle jsem si však uvědomil, že to nebude až tak jednoduché. Po prvních pár podařených odpalech totiž přišla série zoufalých pokusů míček alespoň přiblížit směrem k jamce.

Nebudu vás dál trápit mými golfovými začátky, shrnu to asi takto: dnes po roce a půl je to lepší. Není to tím, že by se ve mně přecijen probudil skrytý talent, ale je to díky desítkám hodin s trenérem, hodinám na tréninkových odpalištích a pravidelným hrám na hřišti. Přijde mi to vlastně stejné jako s investicemi. Snaha vidět se lepší než jsem, netrpělivost a touha po rychlých výsledcích dokáží rychle zničit nejen vaši lásku k novému sportu, ale snadno zdevastují i vaše investiční portfolio.

V posledních měsících se setkávám s lidmi, kteří mi pyšně ukazují své výnosy na akciových portfoliích a prohlašují se za novodobé „Warreny Buffetty“. Když se jich, zeptám, jak dlouho investují, většinou to není déle než rok. Tím rokem myslím posledních 12 měsíců, kdy rostlo prakticky vše, co mohlo a vydělat nebylo těžké. Otázkou je, jak investiční účty těchto investorů budou vypadat za 3, 5 nebo 10 let. Pouze čas ukáže, jak dobří investoři skutečně jste.

Tohle jsou čtyři chybné investorské přístupy a předsudky, které mohou vaše portfolio v dalších letech zruinovat, pokud se jich nezbavíte!

1. Nadměrné sebevědomí

Lidé jsou obvykle přehnaně optimističtí a také nadměrně sebevědomí. Předsudek nadměrného sebevědomí lze definovat tak, že máte sklon nadhodnocovat pravděpodobnost toho, že máte pravdu.

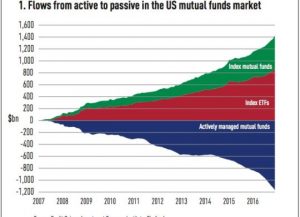

V praxi se to nejvíce projevuje tím, že investoři častěji nakupují a prodávají různá aktiva, protože jsou přesvědčeni, že se jejich cena v blízké budoucnosti změní. Terrance Odean s Bradem Barberem publikovali v roce 2000 analýzu, ve které porovnávali více než 66 tisíc obchodních účtů amerických domácností. Ty, které obchodovaly, dosahovaly zhodnocení nejvíce 12,4 % p.a., zatímco průměrné tržní výnosy za stejné období dosahovaly 17,9 % p.a. Tyto závěry naznačují, že investoři by dosáhli vyšších výnosů, kdyby dodržovali jednoduchou strategii „kup a drž“. Investoři svoji hrubou výkonnost častým obchodováním poškozují. Na uvedeném příkladu si můžete říci, že to ještě není taková hrůza. Omyl! Přijít o 5,5 % p.a. znamená za 10 let zbytečnou ztrátu 70 %!

Nadměrné sebevědomí je jedním z nejzhoubnějších behaviorálních předsudků, kterými může investor trpět. Skutečný investor s investičním horizontem dlouhým alespoň 5 let (to je většina budoucích i současných rentiérů) by se měl krátkodobým spekulacím – neboli tradingu – spíše vyhnout.

2. Iluze kontroly

Iluze kontroly popisuje skutečnost, kdy se domníváte, že můžete kontrolovat nebo alespoň ovlivnit jevy, události či výsledky, které jsou náhodné nebo ne zcela náhodné, nicméně nejsou ve vaší moci.

Drobní investoři si například často myslí, že když mají na svých obchodních platformách různé nástroje technické analýzy a nejrůznější zprávy, pomůže jim to výrazně zvýšit investiční výkonnost. Bohužel, studie prokázaly, že tyto pomůcky zvyšují pouze nadměrné sebevědomí investora, nikoli jeho investiční výkonnost.

Tímto jevem se zabýval i Michael Pompian ve své knize Behaviorální finance a management bohatství. Upozorňoval zejména na jev on-line obchodování. Díky obchodní platformě (speciální počítačový program) vám chodí pravidelně nejrůznější analýzy a komentáře. Je evidentní, že tyto „věcičky“ zvyšují vaše sebevědomí, optimismus a pocit kontroly nad obchodními výsledky. Ve skutečnosti je to pouhá iluze! Makléřská společnost se tímto způsobem pouze snaží dostat ke svým klientům blíž a zejména je motivovat k častějším obchodům, ze kterých jim plynou významné provize.

Pokud chcete obchodovat sami, uvědomte si, že investování je pravděpodobnostní činnost. Prvním krokem na cestě zbavení se iluze kontroly je udělat krok zpět a uvědomit si, jak komplexní globální ekonomika a globální trhy jsou. Vyhledávejte protikladné informace, názory a stanoviska.

Ptejte se sami sebe:

- Proč uskutečnit právě tuto investici?

- Jaké jsou důvody pro riziko poklesu?

- Kdy tuto investici prodám?

- Co se může pokazit?

Tyto otázky vám mohou pomoci prověřit logiku vašeho rozhodnutí dřív, než dané rozhodnutí začleníte do svého portfolia.

3. Strach z neznáma

Investoři a lidé obecně nemají v lásce nejasné a neznámé situace. Lidé jsou ochotnější jednat podle svého mínění a podle svých odhadů, pokud se v dané oblasti cítí být kompetentnější.

Obava z neznámého u mnohých investorů vysvětluje extrémní opatrnost k akciím, o kterých se domnívají, že je neznají.

Pravým opakem toho, je preference firem důvěrně známých. Tato obava může být také důvodem, proč jsou investiční portfolia často nedostatečně diverzifikována.

Souvisí s tím i takzvaný „domácí předsudek“, který říká, že neinformovaní investoři budou preferovat akcie firem z vlastní země nebo blízkého okolí, které sami znají. Také se projevuje jeden syndrom, který říká, že investoři předpovídají svému regionu či zemi lepší ekonomické vyhlídky než oblastem vzdálenějším. Důsledkem tohoto je neochota či nechuť svoje investiční portfolio mezinárodně diverzifikovat. Je evidentní, že například Česká republika je malá zemička, české společnosti by proto měly v portfoliu českých investorů hrát zanedbatelnou roli. Většinou je ale opak pravdou a v akciových portfolií klientů nalézáme téměř výhradně akcie českých společností.

4. Zpětný pohled

Můžeme tento předsudek definovat jako přirozenou lidskou tendenci vysvětlovat veškerý minulý vývoj (který je často zcela náhodný) tak, že jsme všechno věděli předem. Jedním velice nebezpečným důsledkem, který z předsudku zpětného pohledu vyplývá, je to, že nám může zabránit učit se a poučit se z vlastních chyb.

Příklad ze života:

Česká republika často žije hokejem, ukážeme si tedy příklad na něm. Komentátoři televizním divákům vysvětlují, proč dneska Češi vyhráli. Podávají to tak, jako by bylo již od začátku jasné, že Češi vyhrají. Bylo v tom hodně srdíčka, trenérova taktika byla skvěle postavená a obrana hrála skvěle. Nikoho už příliš nezajímá, že jsme vyhráli pouze o gól a Kanada trefila třikrát tyč. Pokud by dvě střely Kanady mířící do tyče nakonec skončily v bráně, komentář by vypadal asi následovně: „Dnes jsme neměli svůj den. Chybělo nám i to pověstné sportovní štěstíčko. Několik dobrých šancí jsme neproměnili.“

Právě to sportovní štěstíčko je tím faktorem, tou náhodností, těmi miskami vah pravděpodobnosti, které rozhodnou o tom, jestli budou hokejisté v médiích kritizováni, nebo naopak oslavováni. Výsledek může být vždy pouze jeden a drtivá většina komentářů pak analyzuje to, proč byl právě tento konkrétní výsledek nevyhnutelný a které faktory k němu vedly. Realita ovšem mohla být zcela jiná. Co se mohlo stát se stejně velkou pravděpodobností jako to, co se skutečně stalo, již nikoho příliš nezajímá.

Uvedu příklad ze světa financí. Jeden analytik prognózoval růst firemního zisku o 20 %, druhý analytik o 10 %. Skutečnost se rovnala 20 %, a proto je první analytik považován za hrdinu, druhý za blbce. Nikoho už nezajímá, že dobrý odhad prvního analytika byl s velkou pravděpodobností dílem štěstěny a náhody. Proto se analytici ve svých prognózách nechtějí od sebe příliš lišit, aby někteří z nich nevypadali před očima svých klientů jako hlupáci. Prostě pokud se svezou s davem, nic jim nehrozí.

Analytici mají velice často tendenci dění na finančních trzích komentovat následujícím způsobem: „Jelikož A vzrostlo, B pokleslo a C se nezměnilo, byl vývoj D takový a makový.“ Analytici se snaží vystupovat jako jedinci s nadpřirozenými schopnostmi. Pravda je ale taková, že téměř každý jedinec se základní znalostí finanční a investiční teorie by dokázal takové komentáře sesmolit. Prognózovat tímto způsobem budoucnost je téměř nemožné a to zejména v krátkodobém horizontu, neboť v krátkých obdobích hraje prim nálada a psychologie.

Závěrem

Chyb v investorských přístupech je samozřejmě podstatně větší množství, než jsem tu popsal. Vyjmenoval a popsal jsem alespoň ty, se kterými se nejčastěji setkávám při práci s investory.

Znám několik lidí, kteří se dokáží dobře živit krátkodobými spekulacemi na nárůst nebo pokles ceny jednotlivých aktiv (tzv. tradingem), ale znám podstatně víc lidí, kteří tímto přístupem přišli o nemalé množství svých peněz.

Proto nepodléhejte reklamním sloganům lidí, kteří se vám často snaží jen prodat své kurzy a knihy o tom, jak díky tradingu rychle a bez rizika zbohatnout. Sestavte si jasný a dlouhodobý finanční plán, kterého se můžete dlouhodobě držet a své cíle postupně realizujte.

Další zdroje:

http://bloomberg.com

Terrance Odean s Bradem Barberem – studie: Pohlaví, přílišná sebedůvěra a akciové investice

kniha – Investor 21.století