Tento článek o bezpečném investování bych chtěl uvést příběhy dvou podnikatelských rodin, které se na nás v poslední době obrátily. Možná se v některém z nich také poznáte.

„Kdysi jsme věřili, že příjem z nemovitostí je pasivní příjem, dnes v nich máme přes 100 milionů Kč a musím Vás ujistit, že to ROZHODNĚ pasivní příjem není.“

„Prodáváme naši rodinnou firmu a chceme peníze z jejího prodeje investovat tak, abychom …

- … o peníze nepřišli vlastními chybami a ochránili je před inflací.

- … si na sebe neušili nový bič a jejich správa se nestala jen novým zaměstnáním. Máme jiné plány, co chceme dělat, až firmu opustíme.

- … vytvořili systém, který dobře pochopí i naše děti a budou se ho chtít samy účastnit.“

Podnikatelské rodiny jsou podobných příběhů plné. Dostáváme se do období velké generační obměny a to s sebou přirozeně přináší potřebu řešit zásadní životní transakce jako prodej firmy nebo přípravu investičního portfolia pro předání další generaci.

V tomto článku vám chci ukázat několik zásad, které by měl mít na paměti každý investor, aby mohl sestavit bezpečné portfolio. V případě podnikatelských rodin by je měla znát i nastupující generace, aby se na správě rodinného majetku mohla podílet.

Jak investovat bez zbytečného rizika

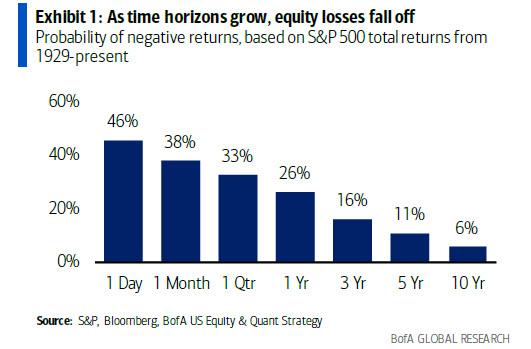

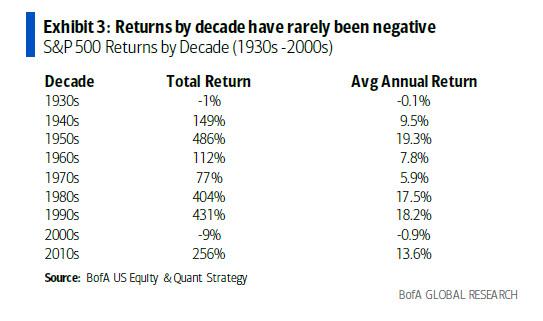

Šance, že vyhrajete ve sportce hlavní výhru, je 0,000007 %. Máte tedy více než 99,9% šanci, že prohrajete. Při rozumném investování je situace opačná. Například při investici na 10 let do akciového indexu S&P 500 je pouze 6% šance, že po deseti letech budete mít méně, než jste vložili. Máte tedy 94% šanci, že vyhrajete a vyděláte. Na delším investičním horizontu, který je v případě podnikatelských rodin plánujících uchování a předávání majetku po generace zcela běžný, je tento poměr ještě mnohem příznivější.

Sledujte svůj investiční horizont

Čím delší je váš investiční horizont, tím menší je šance, že na své investici proděláte. Nejde ani tak o to, za jak dlouho budete své peníze potřebovat, ale jak velká je vaše tolerance k případným poklesům.

Pokud je váš investiční horizont mnoho let, zapomeňte, že své portfolio budete sledovat na denní bázi. Pokud totiž budete svou investici každý den sledovat a VYHODNOCOVAT, tedy přemýšlet, jestli je dobrá, nebo ne, je váš reálný investiční horizont jeden den, protože dál se svou investicí nevidíte. Na denní bázi totiž budete realizovat ztrátu se 46 % pravděpodobností a to už může být hodně stresující.

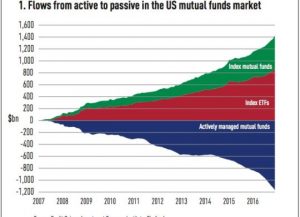

Pokud chcete investovat do akcií a chcete to dělat pasivně, zvolte si vhodný index a vyberte si vhodný indexový fond, který ho co nejvěrněji kopíruje, zainvestujte a na svou investici s klidem zapomeňte. V praxi samozřejmě s klienty investice pravidelně vyhodnocujeme a rebalancujeme, je ale důležité si vždy připomínat, že to je jen průběžná preventivní kontrola v mezičase, která má investici ladit a ne zcela přehodnocovat.

Má smysl časování trhu?

Zcela přirozenou myšlenkou každého investora je: „Ideální bude, když levně nakoupím při poklesu a draze prodám na maximu.“ Problém je, že nikdo nevíme, kdy je ten okamžik, kdy jsou trhy na minimu a kdy na maximu. Například mnoho investorů a novinářů předpovídalo už od roku 2016 brzký kolaps trhů a s ním spojené velké poklesy cen akcií. Každý investor, který této teorii uvěřil, velmi splakal nad výdělkem. Prvního delšího poklesu se trhy dočkaly až v roce 2022, kdy klesaly pod tlakem vysoké inflace a rostoucích úrokových sazeb. Už v roce 2023 ale své poklesy smazaly.

Trh neroste lineárně a průběžně po celou dobu a stejně tak ani neklesá. Největší růsty nebo poklesy se většinou dějí v řádech několika málo dní. Pokud ve snaze investici správně načasovat takové dny minete, protože zrovna držíte hotovost a čekáte na pokles, připravíte se o velkou část svého výnosu. Na obrázku vidíte, jak velký vliv na výsledek vaší investice má pouze to, zda do jejího zhodnocení zahrnete nebo nezahrnete 10 nejlepších nebo naopak nejhorších dnů.

Platí tedy, že nejlepší strategií je držet trh a nesnažit se ho načasovat, protože to se vám stejně ve většině případů nepodaří. Kolísavost (volatilitu) investice přijměte jako její přirozenou součást, ne jako nepřítele.

Bezpečné portfolio? Akcie nejsou vše

Aby vaše portfolio bylo bezpečné, mohlo skutečně po generace plnit svou funkci a přinášelo rodině to, co od něj očekává, je třeba se na něj dívat mnohem komplexněji. Správně sestavené portfolio umožňuje čerpat z něho prostředky bez ohledu na aktuální situaci na trhu.

Snaha o stabilizování výnosů a snižování kolísavosti investice vede k tomu, že výsledné portfolio se neskládá jen z akcií nebo dluhopisů, ale kombinuje různé třídy aktiv mezi sebou. Například my u Nobelova portfolia využíváme kombinaci tří aktiv – akcií, nemovitostí a dluhopisů v poměru 55 % akcie, 20 % nemovitosti a 25 % protiinflační dluhopisy. Takové rozložení nemusí snižovat výnos portfolia, ale zásadně snižuje jeho kolísavost.

Více o tom, jak si sestavit vlastní investiční plán a vybrat vhodné ETF fondy, naleznete v našem Praktickém návodu jak investovat do ETF fondů.

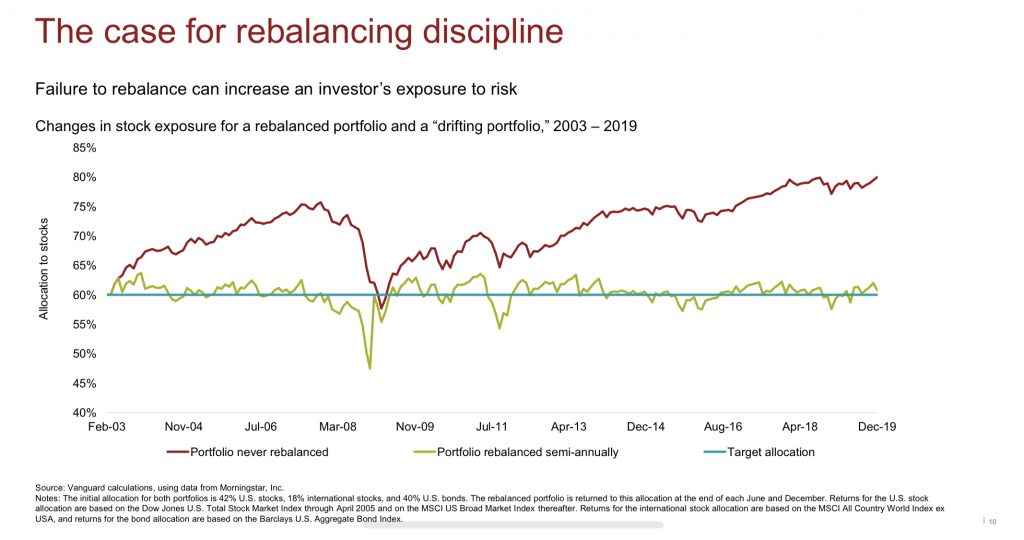

Abyste mohli stanované rozložení svého portfolia dlouhodobě udržet, je třeba portfolio čas od času rebalancovat. To v praxi znamená, že když vám akcie vyrostou a například dluhopisy poklesnou, prodáte kousek akcií a za tyto peníze dokoupíte část dluhopisů ve výprodeji se slevou.

Na obrázku vidíte, že v roce 2003 bylo v portfoliu umístěno 60 % do akcií. Kdybyste portfolio pravidelně nerebalancovali, tvořily by akcie v roce 2008 díky jejich předchozímu růstu víc než 75 % vašeho portfolia, což s sebou nese větší rozkolísanost celé investice a větší ztráty při propadu. Proto se pravidelná kontrola portfolia a jeho průběžné rebalancování rozhodně vyplatí!

Rádi s investicemi a mezigeneračním předáním majetku pomůžeme i vám.