Potřeba zajistit nějakou formou správu majetku a případné předání z jedné generace na další není nová. První trusty (svěřenské fondy) vznikly již ve středověku. Šlechtici, kteří odcházeli do války nebo odjížděli na dlouhé cesty, věděli, že se svého návratu domů nemusí dožít. Proto jmenovali správce svého majetku, který se o něj staral v době jejich nepřítomnosti. Šlechtic před svým odchodem instruoval správce, jak má s majetkem nakládat a co se má stát v případě, že se nevrátí. Samotná podstata svěřenského fondu, kdy zakladatel převede majetek do fondu a nechá správce, aby jej spravoval ve prospěch beneficientů, zůstala po staletí stejná.

Pro správu majetku můžeme dnes v ČR využívat vedle svěřenského fondu ještě další možnost a tou je rodinná nadace. Obě tyto základní struktury mají řadu společných rysů a zároveň několik odlišností. Není tedy jedno, kterou z nich si zvolíte, každá z nich má svá specifika. Co je ovšem oběma formám společné, je vyčlenění vašeho osobního majetku mimo osobní vlastnictví do vnější struktury fondu nebo nadace.

Co získáte vyčleněním majetku mimo své osobní vlastnictví?

Jsou tři hlavní důvody, proč se pro vyčlenění majetku mimo své osobní vlastnictví rozhodnout.

- Dosáhnete toho, že přetrháte majetkové vazby přímo na svou osobu. Tím majetek ochráníte před případnými riziky například nečekaných věřitelů. Majetek již totiž reálně není váš a vaši věřitelé tak na něj nemohou.

- Dokážete udržet celistvost vašeho majetku napříč generacemi bez jeho rozdrobení mezi jednotlivé dědice. Majetek totiž v okamžiku vašeho úmrtí nepřechází standardně na vaše dědice, ale pokračuje dál ve své společné existenci dle vámi připravených pravidel.

- Významně snižujete riziko sporů mezi jednotlivými členy rodiny o to, kdo má získat jakou část majetku v rámci dědického řízení. Tím, že majetek již technicky není váš, nevstupuje ani do dědického řízení.

Svěřenský fond a rodinná nadace

Fond ani nadace většinou samy přímo nevykonávají žádnou podnikatelskou činnost, ale plní skutečně jen roli vlastníka, ochránce a distributora rodinného majetku.

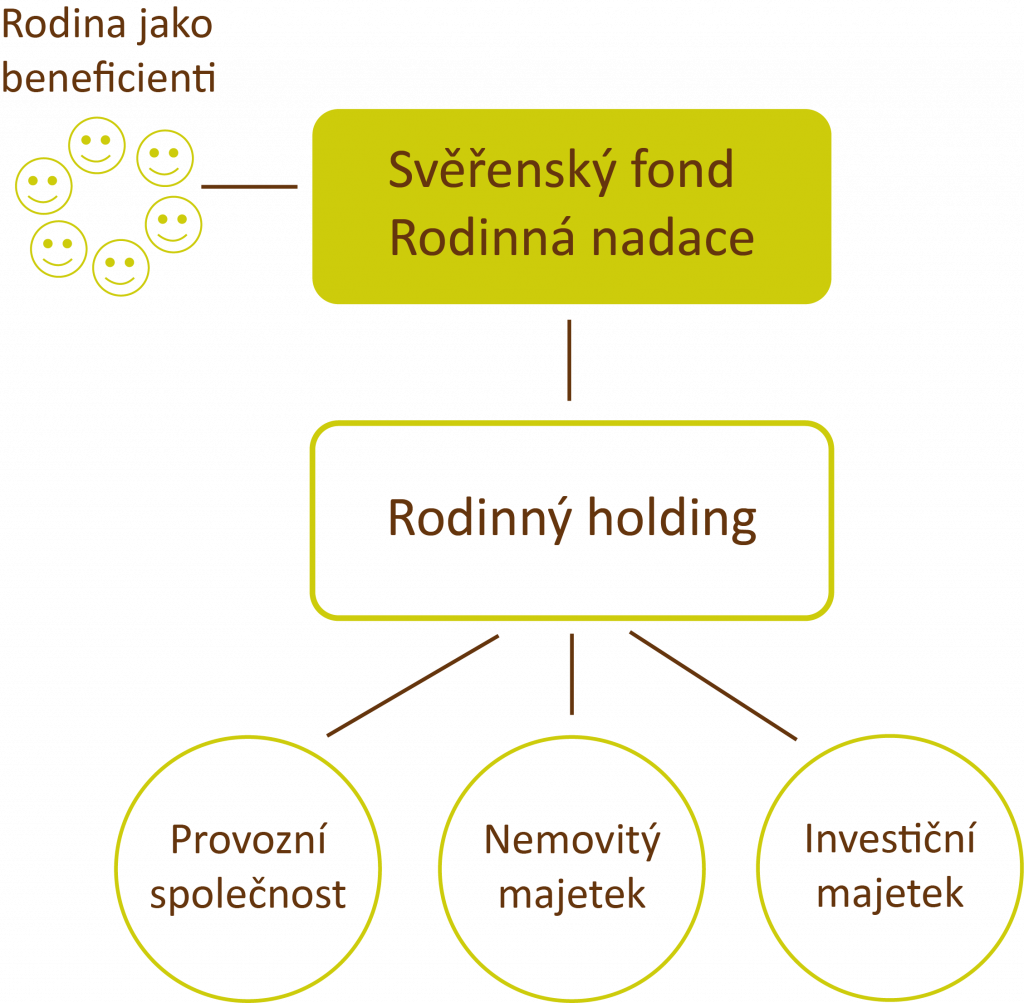

Struktura majetku při využití svěřenského fondu / rodinné nadace

V praxi se podnikatelský majetek obvykle nevkládá přímo do fondu, ale vytváří se rodinný holding, o kterém jsme více psali v tomto článku.

Při utváření struktury majetku se pak fondy nebo nadace vkládají typicky až nad rodinný holding a stávají se jeho majitelem. Vy z pozice zakladatele kontrolujete celou strukturu prostřednictvím správce fondu nebo správní rady nadace.

Fond nebo nadace vystupuje na valných hromadách holdingu a rozhoduje o rozdělování zisku a výplatě dividend. Rodinný holding a jeho vedení (tím můžete být například vy sami) poté reálně řídí a koordinuje jednotlivé společnosti pod ním umístěné.

Na půdě fondu/nadace se také rozhoduje o rozdělování získaných dividend ve prospěch rodiny a zajišťuje se výplata těchto benefitů ve prospěch beneficientů (nejčastěji členů rodiny). Distribuce probíhá na základě vámi předem definovaných podmínek a většinou ji řídíte jako rodina prostřednictví vaší rodinné rady.

Svěřenský fond, nebo rodinná nadace?

Asi tušíte, že na otázku, zda je lepší založit svěřenský fond nebo rodinnou nadaci, nelze jednoznačně odpovědět. Přestože v mnoha ohledech a základních principech je jejich fungování totožné, je zde několik rozdílů především v právní specifikaci a způsobu fungování. To nejlepší řešení hledáme vždy s každou rodinou individuálně podle jejích potřeb.