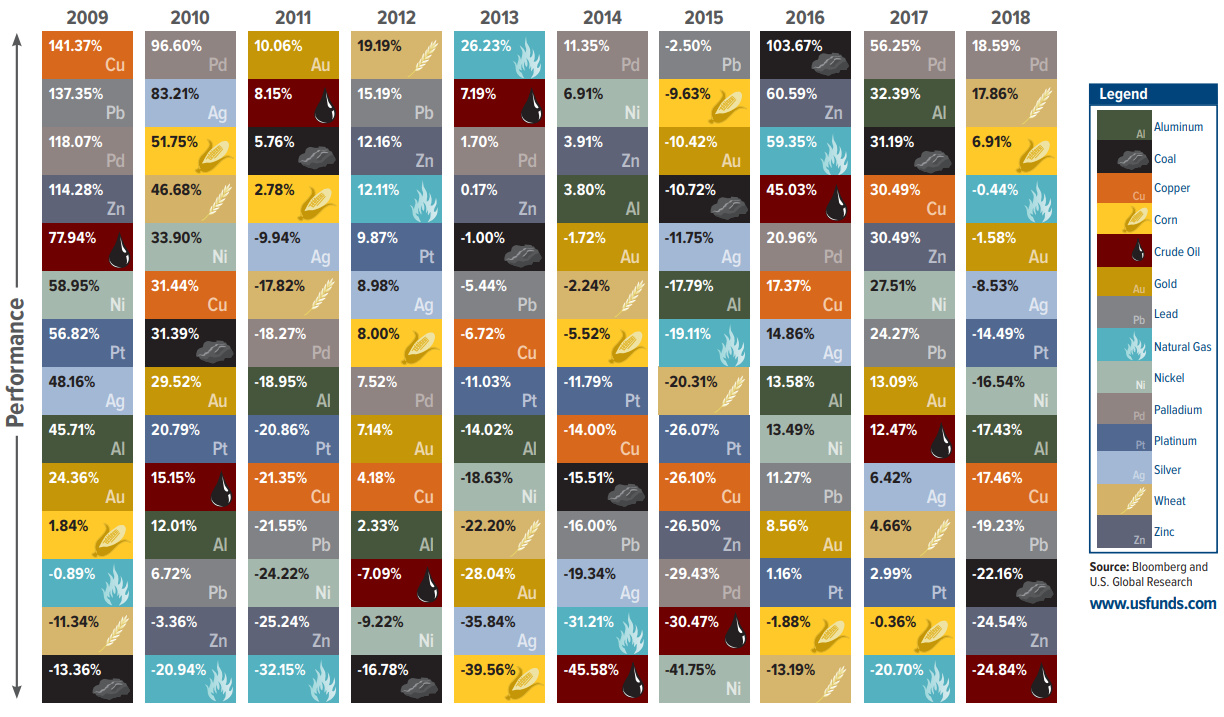

V roce 2018 na tom komodity byly podobně jako akcie, dařilo se jen Paladiu s výnosem přes 18%, to byl pomyslný král :-). Hned po něm se umístilo obilí a kukuřice. Vše ostatní skončilo v nemalém mínusu. Překvapivě ani stříbro, ani zlato nezachránily investory před ztrátou. A to se říká, že ke zlatu se utíká, když trhy padají. Loňské dva pády akcií, které byly největší od krize 2008, to ale nepotvrdily.

Říkám si, že -4,75% indexu S&P 500 zase nebyl tak špatný výsledek, když vidím, jakou volatilitu (kolísavost) dokáže mít např. stříbro. V posledních deseti letech umělo udělat +83% ale také – 39% a to ho často vidím prodávat jako velmi konzervativní investici :-), kam se na to hrabou globální akcie!

Komodity

O komoditách se občas říká, že jsou bezpečným přístavem na rozbouřeném moři v segmentu investic. Speciálně se tato fáma traduje v komoditách jako je zlato, stříbro a platina. Níže vidíte, jak tato „konzervativní“ aktiva rostla a padala v jednotlivých letech. V každém případě bych řekl, že aktivum, které dokáže v jednom roce narůst o desítky procent a v dalším roce zase o desítky procent klesnout, není aktivem konzervativním.

Nejlepší a nejhorší roční výkonnost za posledních 10 let

Zlato

V roce 2010: + 29,52%

V roce 2013: – 28,04%

Stříbro

V roce 2010: + 83,21%

V roce 2013: – 35,84%

Platina

V roce 2009: + 56,82%

V roce 2015: – 26,07%

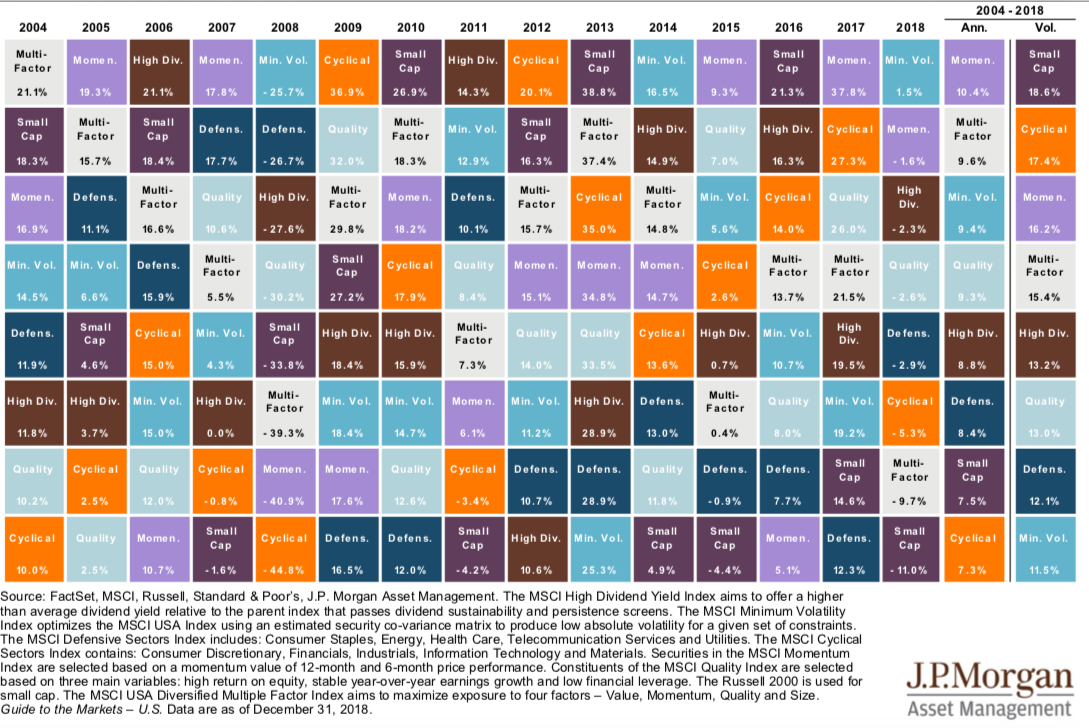

Akcie

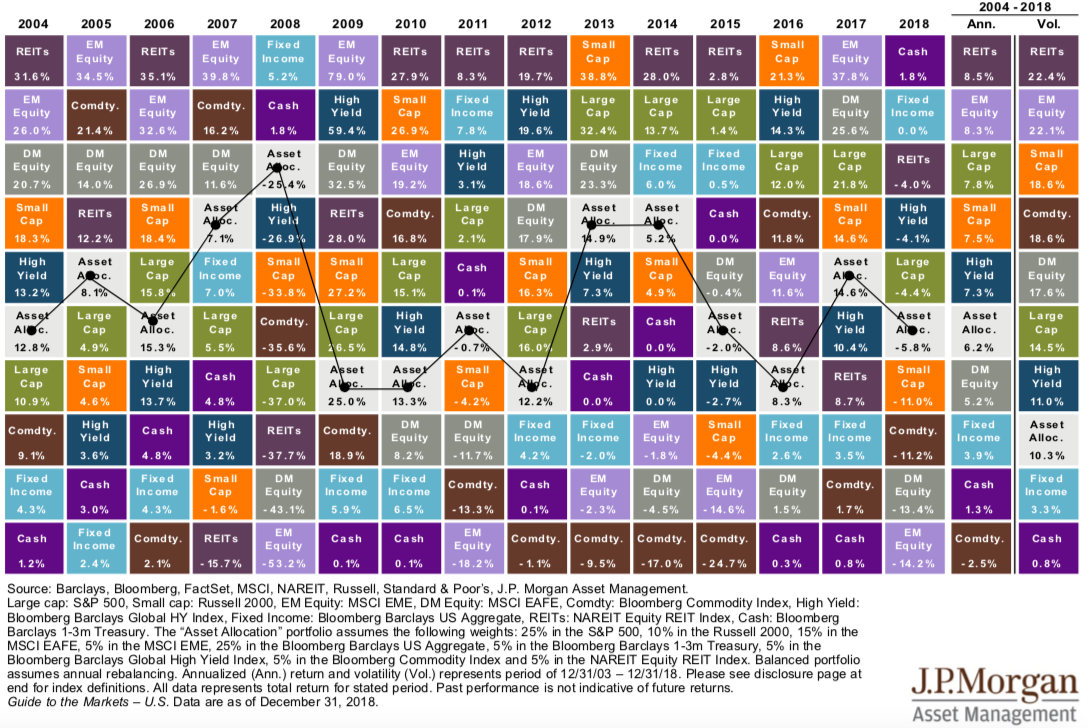

Akcie dlouhodobě přinášejí významně nižší volatilitu než investice do komodit. V tabulce můžete na příkladu amerických akcií vidět, že nejhorší výsledek od roku 2004 byl výkon cyklických akcií, které ale měly průměrné roční zhodnocení za celou dobu 7,3%. I přes to, že do daného období zahrnujeme krizi z roku 2008, tak investor který v roce 2004 nakoupil americké akcie, v roce 2018 skončil, i po poklesech z konce roku, v krásném zisku min. 7,3% p.a. za celých 14 let.

Portfolio

Samozřejmě většina investorů ve svém portfoliu nedrží pouze komodity anebo akcie. S klienty sestavujeme jejich portfolio na základě finančního plánu, který ukáže, jakého výnosu potřebujeme dosahovat, pro splnění klientem vytyčených cílů. Vždy se při jeho konstrukci zvažuje potenciální výnos versus volatilita takového portfolia. Na kapitálových trzích platí pravidlo, že čím vyššího výnosu chci dosáhnout, tím větší míru volatility musím být ochotný podstoupit.

Toto pravidlo můžeme vidět na příkladu REITs (nemovitostní investice). Ty byly od roku 2004 nejvýnosnějším aktivem a vydělávaly v průměru 8,5% p.a.. Investor se ale musel připravit na možné poklesy. Například v roce 2007 poklesly o 15% a v roce 2008 klesly o dalších 37%. Takový pokles už na nervy investora může být příliš. Není těžké v takových chvílích ztratit víru, v panice aktivum prodat ve ztrátě a připravit se tím o rok 2009, kdy vyrostla jejich hodnota o 28% a v roce 2010 pokračovala růstem o dalších 27%.

Proto využíváme portfolio, které se „namíchá“ z různých druhů aktiv, které se v některých okamžicích chovají protichůdně nebo jsou jejich vývoje na sobě nezávislé. Příklad takového balancovaného portfolia je vidět v tabulce níže. Jeho výkonnost se pohybuje ve středu pole, nepatří mezi vítěze ročního srovnání aktiv, ale nepatří ani mezi prohrávající. Můžeme vidět, že průměrná roční výkonnost takového portfolia byla 6,2% a jeho volatilita byla v průměru 10% p.a.. To už je hodnota, která i pro běžného investora bývá akceptovatelná.

Závěrem

Pokud investujete skrze kapitálové trhy a kupujete široce diverzifikovaná portfolia prostřednictvím podílových nebo ETF fondů, není zase až tak důležité jaké aktivum koupíte, protože dodržíte-li rozumný investiční horizont, s velkou pravděpodobností svou investici zhodnotíte. Problém nastává, jestliže jste své portfolio sestavili z aktiv, která procházejí výraznějšími poklesy, než jste schopní akceptovat. Je velmi pravděpodobné, že v určitém okamžiku už tlak poklesu nevydržíte a svou investici předčasně prodáte. Tím ztratíte možnost zpětného zhodnocení své investice a reálně přijdete o část svých peněz.

Proto platí pravidlo: diverzifikujte, diverzifikujte, diverzifikujte! Sestavte své portfolio z více různých aktiv, která se nebudou chovat vždy stejně. Pokud ho sestavíte tak, aby odpovídalo Vašemu investičnímu profilu, tak svůj investiční horizont dodržíte, dosáhnete úspěchu a navíc si cestu Vašich investic budete moci užít!

Další zdroje:

www.visualcapitalist.com

www.jpmorgan.com