Je to pár dní, kdy jsem seděl s našimi novými klienty v jejich úspěšné stavební firmě a začínali jsme s přípravou jejich majetkového a rentiérského plánu. Když jsem se na schůzku připravoval, zaujala mě v účetní závěrce jejich firmy vysoká hodnota nerozděleného zisku a objem hotovosti, kterou měli na účtech. Bylo to více než 50 milionů Kč, které se postupem let nahromadily na účtech společnosti a čekaly na svou příležitost.

Tyto peníze bohužel ležely na účtu a po celou dobu v tichosti ztrácely na hodnotě. Když jsem se ptal, proč je ta částka tak vysoká, dostal jsem následující odpověď: „Ze začátku jsme chtěli vytvořit dostatečný finanční polštář. Pak jsme si říkali, že to budou prostředky, které v budoucnu využijeme pro rozvoj podnikání. A nakonec jsme si tak nějak zvykli, že na těchto penězích sedíme. Vždy, když jsme si říkali, že s tím něco musíme vymyslet, objevilo se něco důležitějšího, co bylo třeba vyřešit, a řešení problému s hotovostí se odložilo na později.“

Když jsme analyzovali jejich další osobní majetek, zjistili jsme, že je z 80 % tvořen hodnotou společnosti a hotovostí v ní. Zbylých 20 % byl další majetek v podobě jejich rezidenčních nemovitostí a pár milionů korun, které měli přes banku uložené ve fondech a několika českých akciích.

To je velmi častá situace, se kterou se u českých podnikatelů setkávám. Jejich celoživotní práce a úspěch je koncentrovaný v hodnotě jejich společnosti.

Proč není sázka na jednu kartu správná?

Asi nemusím zdlouhavě vysvětlovat, proč není sázka na jednu kartu to nejlepší. Přesto se u tématu rodinného podnikání alespoň na krátko zastavím. Nerad bych, abyste získali pocit, že by snad bylo lepší, kdyby firmu prodali. To si určitě nemyslím! V naprosté většině případů bude totiž firma generovat násobně vyšší zhodnocení vloženého kapitálu než jakákoli jiná investice. Jediným problémem zůstává vysoká koncentrovanost vašeho majetku do jedné konkrétní entity, regionu a projektu.

Jako ideální cesta, jak využít potenciál vlastní společnosti, se ukazuje soustředit se na své podnikání a rozvíjet ho dál, ale zisky z něj postupně vybírat a investovat je mimo své podnikání.

Nejste jen ředitel, ale také majitel!

Nezapomínejte, že firmu nejen řídíte, ale také vlastníte. Obě tyto funkce jsou důležité a vy byste na svou firmu měli nahlížet z obou těchto úhlů pohledu pokud možno odděleně.

Zakladatelé a ředitelé v jedné osobě se v rodinných firmách často snaží pracovat primárně s vlastním kapitálem bez potřeby využívat externí zdroje kapitálu, například v podobě úvěrů. Na první pohled se to zdá logické a bezpečné, ale pojďme se na to podívat také trochu jinak.

Pokud se na danou situaci podíváte pohledem majitele společnosti, zjistíte, že vám společnost tímto způsobem blokuje váš kapitál. Ten by jinak mohla přímo firma nebo i vy sám využívat jinde a generovat jím dodatečný výnos, o který v tuto chvíli přicházíte.

Nejedná se jen o nerozdělený zisk, který si společnost drží „pro jistotu“ jako bezpečnostní rezervu na svých účtech. Firma může uvolňovat kapitál ve váš prospěch i jinými způsoby. Například tak, že uvolní kapitál vázaný v nemovitostech tím, že je prodá, pronajme si je zpět a uvolněné prostředky vyplatí vlastníkům. K získání kapitálu pro vlastníky lze využít formu externího úvěru např. i u provozního financování, kdy společnosti často pracují s vlastním kapitálem namísto toho, aby využily externí zdroje financování

Sami si také můžete zkusit odpovědět na otázku, kdy bude management vaší společnosti nucen se více zapotit = více pracovat? Ve chvíli, kdy přijde finanční krize, ale na účtech společnosti bude ležet 80 milionů Kč z nerozděleného zisku, do kterého může firma sahat jako do dlouhodobé rezervy? Nebo v případě, že si zisky vyplatíte a firmě necháte rezervu 10 milionů Kč?

Asi tušíte, že právě druhý model bude nutit společnost k vyšší efektivitě operačních procesů, úsporám v případě krize a co nejlepšímu využívání pracovních kapacit.

Investovat na firmu nebo na sebe?

To je obvykle první úvaha většiny majitelů. Přemýšlí o tom, že si nakoupí například cenné papíry ve firmě a investují tak firemní prostředky do doby, než je budou potřebovat vybrat. Smyslem takové úvahy je většinou snaha ušetřit srážkovou daň z výplaty těchto prostředků v podobě dividendy na svůj osobní účet.

Pokud se ale jedná o prostředky, které neplánujete v budoucnu využít pro potřeby firmy, ale budete si je chtít vybrat a využít pro osobní účely, problém s daní z dividend jen zvětšujete. Pokud máte nyní k dispozici 40 milionů Kč a budete je dalších 10 let úspěšně investovat, můžete mít po 10 letech v investicích 80 milionů Kč. V případě výplaty těchto prostředků v podobě dividendy pak zaplatíte daň z dividendy z dvojnásobné částky!

Navíc na právnické osobě nemůžete využít daňový test, který vám jako fyzické osobě umožňuje po třech letech držby cenného papíru neplatit daň ze zisku, který při jeho prodeji realizujete. U firemní investice budete při prodeji cenného papíru platit daň z realizovaného zisku vždy a navíc bude o něco vyšší než u fyzické osoby.

Ve firmě tedy investujte pouze takové prostředky, které v ní budete chtít v budoucnu využít!

Co s dividendami?

Je důležité si uvědomit, že zdrojem vašeho bohatství je většinou právě vaše podnikání. Vaše firma je váš poklad, je pomyslnou pohádkovou husou, která nese zlatá vejce v podobě dividend. Tato vejce potřebujete chránit pro případ, že by se s husou něco stalo a ona je přestala dočasně nebo trvale snášet.

Investovat tyto prostředky byste měli rozumně a bezpečně. „Bezpečně“ v tomto případě neznamená, že mají zůstat na spořicím účtu. Jen byste měli volit takový druh investic, u kterého nehrozí, že o ně přijdete.

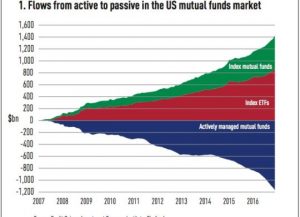

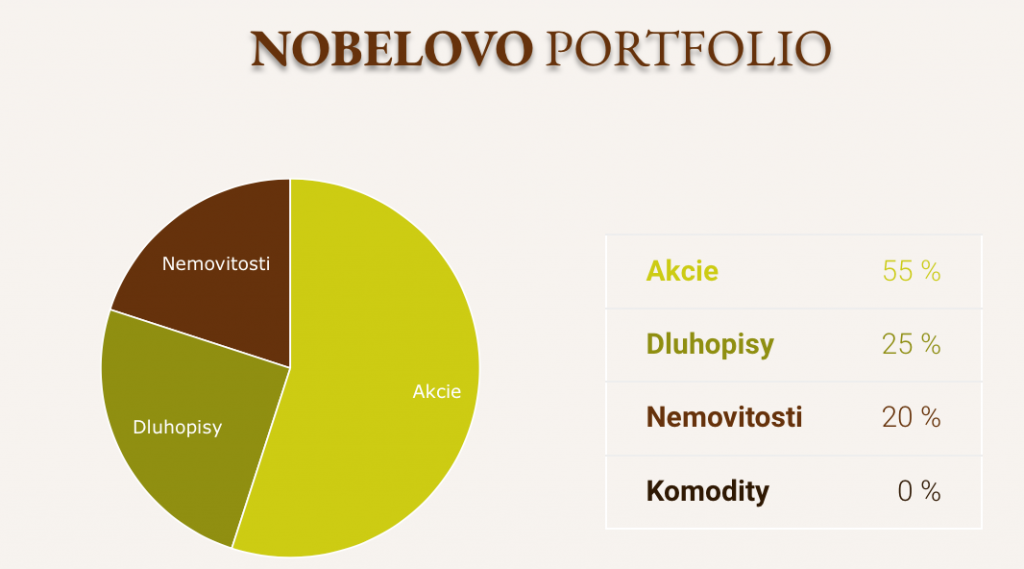

Naši klienti využívají pro investice dividend nejčastěji portfolio vycházející ze strategie Nobelovy nadace sestavené z pasivních ETF fondů. Díky němu dlouhodobě chrání svůj majetek proti inflaci a dostatečně ho diverzifikují do aktiv, která nijak nesouvisí s jejich společností. Tím vytváří důležitou druhou nohu svému rodinnému bohatství.

Jak začít

Projděte si své účetní závěrky a možná najdete v kategorii nerozděleného zisku z minulých let a desetiletí skrytý rodinný poklad. Pokud jste zisky společnosti v minulosti investovali například do firemních nemovitostí, můžete se pokusit zpětným proúvěrováním nebo jejich prodejem a pronajmutím tyto prostředky získat zpět. Zkrátka podívejte se na svou firmu i pohledem majitele a chtějte po ní, aby se vám investice do ní začala vyplácet i po finanční stránce.