Protože Edmund Hillary byl prvním, komu se podařilo nejen vystoupit na vrchol, ale také z něj v pořádku sestoupit. George Mallory neměl to štěstí. Stejně jako pro většinu dalších, kteří na Everestu zemřeli, se jako fatální ukázala fáze sestupu.

Proč spoříte?

Motivem všech našich rozhodnutí jsou emoce. Když se lidí ptám, proč chtějí investovat, slyším odpovědi jako: zajímavé možnosti, bezpečí, svoboda, vzrušení, stabilita, růst. Málokdy slyším odpověď, která je nejdůležitější: Příjem!

Pravidelný stabilní příjem, který nikdy neskončí. Zkuste si představit, že s jistotou víte, že na Váš účet bude do konce vašeho života každý měsíc chodit stejná částka a vy se nemusíte bát, z čeho budete žít. V takovém příjmu je obsaženo vše jmenované. Příjem je bezpečí, příjem je svoboda!

Abyste si dokázali takový příjem zajistit, musíte umět aktiva nejen střádat, ale musíte se také naučit, jak z nastřádaných úspor získat bezpečný doživotní příjem. Musíte na horu nejen vystoupit, musíte z ní dokázat také v bezpečí sestoupit.

Mýty a mylné představy

Povím Vám příběh, který se mi stal před 8 lety. Prodával jsem své staré auto a kupoval ho ode mne starší pán kolem osmdesátky. Když mi předával peníze, poznamenal: „tak tohle jsou moje poslední úspory“. Vypadal u toho smutně a tak jsem se s ním dal do řeči. Vyprávěl, že si celý život spořil, a že když šel do důchodu, měl skoro milion. „Tenkrát jsem si u nás v Lípě za to mohl koupit panelák. Jenže já to dal na účet, že budu žít z úroků. No a takhle to dopadlo“ a smutně kouká na kupičku tisícovek.

Když si uvědomíte, že v 90. letech se pohybovaly úroky na vkladech mezi 5 – 10%, svíčková stála 13,50 a pivo v hospodě 6,90, pak se to zdála být skvělá strategie. Časy se však změnily, inflace vyhnala životní náklady nahoru a úroky padaly naopak dolů. Hodnota milionu se začala pomalu vytrácet.

Úroky a dividendy nestačí

Strategie, že budu žít pouze z pravidelných výnosů, jako jsou dividendy nebo úroky, je pro většinu investorů nejvíce intuitivní. Jistina zůstává celou dobu netknutá a vy vybíráte pouze vyplacené výnosy, takže nehrozí riziko vyčerpání úspor. Nicméně, jak ukazuje příběh výše, tato strategie poslední roky trpí. Úroky z bezpečných dluhopisů se blíží nule a i dividendový výnos akcií dlouhodobě nepřekračuje průměr 2%. Oba typy výnosů se navíc musí danit. Pro investory, kteří nemají portfolia v řádu stamiliónů korun, tato strategie nepřináší příjem, ze kterého by se dalo žít. Pokud tedy záměrně nepřevažujete rizikové třídy aktiv, jako jsou rizikové dluhopisy, anebo akcie s vysokými dividendami, které jsou často problémové.

Výše dividend se navíc mění a s tím se mění i náš příjem. A to nechceme. Naším cílem je najít způsob, jak zabezpečit příjem, který je:

- Bezpečný

- Dostatečně vysoký

- Stabilní

- Doživotní

Pravidlo 4%

Naším výchozím bodem pro zabezpečení pravidelného příjmu z portfolia bude takzvané pravidlo 4%. Toto pravidlo představil světu finanční expert William Bengen již v roce 1994. Od té doby ho začali využívat finanční poradci a wealth manažeři při správě majetku svých klientů, ale i velcí světoví investoři, jako je Norský ropný fond nebo Nobelova nadace.

Ve svém základu nám pravidlo 4% říká, abychom investovali naspořenou částku do akcií a dluhopisů a vybírali 4% z původní hodnoty investice. Každý další rok pak můžeme navyšovat výběr o inflaci. Pokud byste tedy do důchodu odcházeli s 1 milionem, vybrali byste si první rok z portfolia 40 000 Kč. Pokud by byla inflace 3%. Vybírali byste druhý rok 41 200 Kč (40 000 + 3%), třetí rok 42 436 Kč (41 200 + 3%) a tak dále.

Takto zvolená strategie by nám měla zabezpečit stabilní reálný příjem do konce života. Studie, které testovaly strategii na historických reálných datech, prokázaly, že existuje velká pravděpodobnost, že Vám Vaše úspory vydrží minimálně 30 let.

Úskalí pravidla 4%

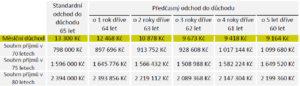

Pokud byste odešli do penze v roce 1989 a v tomto roce začali čerpat Vaší rentu, Vaše příjmy by se vyvíjely následujícím způsobem:

Zdroj dat: inflace USA Ibbotson SBBI Yearbook, vlastní výpočty.

Každý rok by se tedy příjem navyšoval o inflaci. A jak by vypadala hodnota Vašich investic po odečtení zmiňovaných výběrů?

Zdroj dat: Ibbotson SBBI Yearbook, 50% akcie jsou zastopeny Morningstar US stock index, 50% dluhopisy indexem Morningstar US treasury index. Nezohledňuje měnové riziko. Výnosy jsou poníženy každý rok o 3% (hypotetické náklady na investování).

Hodnota Vašeho portfolia by i přes vybírání Vaší renty rostla. Měli jste štěstí, odešli jste do důchodu v době, kdy Vám přálo počasí a akciové trhy měly před sebou téměř 10 let nepřetržitého růstu.

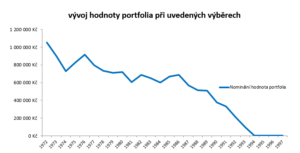

Pokud byste však do důchodu odešli v roce 1972, zažili byste v prvních letech významné poklesy na akciovém trhu. Díky tomu, by se hodnota Vašeho portfolia v prvních letech výrazně propadla a i přes dobré výsledky akciových trhů v následujících letech, byste portfolio postupně vyčerpali. V roce 1994 (po 22 letech) by Vám došly peníze. Vaše mise by se stala neúspěšná.

Zdroj dat: Ibbotson SBBI Yearbook, 50% akcie jsou zastopeny Morningstar US stock index, 50% dluhopisy indexem Morningstar US treasury index. Nezohledňuje měnové riziko. Výnosy jsou poníženy každý rok o 3% (hypotetické náklady na investování).

Čerpání renty bez rizika

Nikdo nechce žít s rizikem, že mu dojdou peníze. A naším cílem je najít způsob, jak čerpat bezpečný doživotní příjem. Takže jak na to? Naštěstí se dá riziko vyčerpání portfolia spojené s prostým pravidlem 4% snadno eliminovat. Na nedostatky pravidla 4% upozorňovalo několik odborných studií, které uvádí způsoby, jak riziko vyčerpání portfolia eliminovat (například Vanguard, Morningstar, Guyton). Asi nejlepší práci v tomto směru odvedl Jonathan Guyton, který ve své rozsáhlé studii popisuje 4 pravidla, díky kterým eliminujete riziko vyčerpání portfolia a zároveň maximalizujete výši renty, kterou za život vyčerpáte.

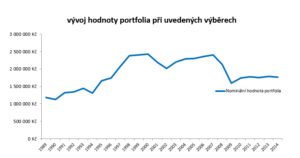

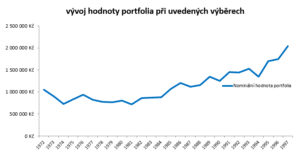

Co jsou tedy Guytonova pravidla efektivního čerpání z portfolia? V jednoduchosti lze říci, že stačí pravidlo 4% slepě nenásledovat, ale výběry přizpůsobovat dění na trzích. Pokud se například trhům nedaří a Vaše portfolio díky tomu pokleslo v hodnotě, své výběry buď nenavyšujete o inflaci, nebo je dokonce o 10% snížíte. To samé platí obráceně, pokud Vaše portfolio roste rychleji, než jste očekávali, můžete svůj výběr navýšit více, než jaká byla inflace. Guyton svá pravidla popisuje velmi detailně a my sami jsme pravidla ve VHI testovali na reálných historických datech, která máme k dispozici. Vraťme se k našemu příkladu odchodu do důchodu v roce 1972. Pokud bychom dodržovali 2 z Guytonových pravidel – nenavyšovat o inflaci při poklesu trhů a navyšovat maximálně o 6%, pokud je inflace vyšší než 6% – vypadaly by výběry z portfolia a vývoj hodnoty portfolia následovně:

Plánování renty je důležité již dnes

Způsob, jakým budete čerpat příjem z naspořených peněz, výrazně ovlivní Vaši životní úroveň v důchodu. Pravidla čerpání renty jsou tedy stejně důležitá, jako sestavení investičního portfolia nebo výběr kvalitních investičních nástrojů. Vzpomeňte na příběh Edmunda Hillaryho – úspěch není jen dostat se nahoru, ale také sestoupit bezpečně dolů.

Pokud i Vy přemýšlíte o tom, jak si zajistit doživotní příjem z Vašich úspor, věnujte čas nastudování si potřebných informací, nebo se obraťte na finančního profesionála, který má odpovídající znalost a s čerpáním renty z portfolia zkušenosti.

Upozornění na rizika: historické výnosy nejsou zárukou výnosů budoucích. Hodnota investice může kolísat a může i významně spadnout pod svou výchozí úroveň. Uvedené příklady jsou jen ilustrační a nepředstavují investiční poradenství. Koncepty zde uvedené nejsou poradenstvím k žádným konkrétním investičním nástrojům.

Autor: Viktor Hostinský, VHI (Partner firmy Cimpel & partneři)